Misurare la redditività dell’industria cinese: sintesi dei dati

Riceviamo e pubblichiamo volentieri la traduzione di questo articolo di Chuang (collettivo antiautoritario che produce un magazine di analisi sull’evoluzione del capitalismo in Cina e sulle rivolte da questa prodotte)

Introduzione

Lo spettro della depressione incombe sul nostro prossimo orizzonte.

Ma, parlando della crisi secolare del capitalismo e della posizione della Cina all’interno di questa crisi globale, è essenziale cogliere il nocciolo della questione.

Da un lato serve definire un quadro teorico coerente per comprendere le leggi alla base del processo di accumulazione capitalista, per definire nel dettaglio come questo possa essere superato. Dall’altro lato, concentrarsi solo sul carattere inevitabilmente astratto del processo nel suo insieme, si rischia di sacrificare le possibilità di applicare la teoria a questioni specifiche come pure alle dinamiche elementari, siano esse movimenti popolari o semplicemente momenti storici.

Il pensiero comunista è stato, per molti anni, “pesante” sulla teoria ma “leggero” nelle ricadute della teoria ed evanescente sulla prassi.

Uno dei principali obiettivi che ci siamo posti è quindi connettere la riscoperta teorica del comunismo, sebbene ancora ad un alto livello di astrazione, con un’analisi degli fatti che accadono nel mondo reale. Per questo speriamo di sviluppare in modo rinnovato un pensiero comunista applicato alla realtà che non deleghi alla socialdemocrazia il rapporto con la società, né si che si vada a rifugiare tra le nuvole della filosofia pura per preservare la propria integrità. Per noi riconnettere la teoria ad un’applicazione concreta è un passaggio necessario per ridefinire una pratica comunista globale degna di questo nome. E il nostro punto di partenza, ovviamente, è la questione cinese, considerando la Cina una sorta di crocevia di tutte le principali contraddizioni e crisi che determineranno il futuro del capitalismo.

Sin dall’inizio della nostra esperienza, abbiamo sempre enfatizzato molto l’importanza di raccogliere dati corretti e di attenersi a fonti solide come base di argomentazione. Per quanto riguarda la Cina, questo è assolutamente imprescindibile; gran parte della documentazione disponibile, infatti, è offuscata da dati falsi e dalla mistificazione propagandistica di Stato, cui si aggiunge una scarsa formazione e bassi investimenti nello studio, coerenti solo con gli equilibri e le battaglie interne tra le burocrazie ma indifferente all’osservazione della realtà materiale delle persone comuni.

Nella nostra ricostruzione storica, abbiamo cercato di utilizzare una sotto categoria scarsamente valorizzata tra le etnografie più approfondite oltre a insiemi di dati economici e demografici poco manipolabili. E, sempre nel corso della ricerca, l’uso di misure empiriche si rivelerà essenziale.

Riteniamo che proprio questa misurazione empirica sia imprescindibile innanzitutto per definire le tendenze strategiche del sistema capitalista attuale, proprio come individuate da Marx: una tendenza a lungo termine verso la meccanizzazione della produzione, con un aumento conseguente della polarizzazione di classe connessa alla creazione e all’aumento della popolazione eccedente rispetto alle esigenze di produzione. A queste tendenze si aggiungono una ulteriore alla concentrazione della proprietà del capitale nelle mani di singoli sempre più ricchi e più potenti e, naturalmente, la crisi economica ricorrente. Su questo punto finale va ribadito come sia assunto comune per i marxisti affermare di aver derivato da Marx un modo “preciso” per descrivere le tendenze del saggio di profitto, la cui caduta è centrale nell’argomentazione di Marx (nel volume III del Capitale) e su come e perché il capitalismo subisce crisi periodiche (ad esempio crisi del “ciclo economico”) e perché tali crisi ne affiancano una, più profonda e più a lungo termine (cioè la crisi “secolare”); si pensi a come ogni crisi periodica o di ciclo economico termini con una “ripresa” ma che questa sia sempre meno grande di quelle precedenti.

Vi è, tuttavia, una problematica sui tentativi di misurazione empirica e conseguenti dibattiti su come definire al modo meglio o più accuratamente il saggio di profitto propriamente “marxista”. La questione è banalmente che questo saggio è, in Marx, non misurabile in alcun modo poiché esiste solo in termini di valore sociale generale, che si manifesta inevitabilmente sotto forma di prezzi. Ma il valore discende da quella pratica sociale di definire il tempo del lavoro con i prezzi in denaro. [iv]

Questo ha creato uno dei dibattiti più lunghi e più angoscianti della storia del comunismo, rispetto al cosiddetto “problema della trasformazione”. Dibattito che ruota intorno al come esattamente Marx faccia a partire dall’idea di “valore” e dalle quantità che calcola in termini di valore, che esistono solo su una scala pari all’intero sistema sociale, e arrivare ai prezzi effettivi registrati in statistiche convenzionali, che producono quindi i bilanci delle imprese e le scritture commerciali nazionali. Non c’è motivo di annoiare i nostri lettori con i dettagli di questo lungo dibattito. A nostro avviso, il dibattito è sostanzialmente terminato, ora che l’intera opera teorica di Marx è stata recuperata e accuratamente ricostruita da un’intera generazione di marxologi. Non c’è, in Marx, nessun problema di trasformazione. L’esistenza di un simile problema si basava su un fraintendimento del metodo logico di Marx nel Capitale , e questa interpretazione errata è stata ulteriormente incoraggiata dalla natura frammentaria dei volumi successivi.

Ciò significa, almeno per i nostri scopi, che l’utilizzo di dati empirici per dimostrare il punto essenziale di Marx sulle tendenze a lungo termine nel capitalismo è essenzialmente liberato dall’attenersi il più coerentemente possibili ai metodi che Marx ha usato per dimostrare le proprie idee in termini di valore, in quanto operanti solo per un valore generale (per definizione non numerabile) della società tutta. Per molti, questa potrebbe essere una cosa scandalosa da dire, e se qualcuno dei nostri lettori si dovesse arrabbiare per la semplice menzione di tali eresie, possiamo solo augurargli di sprofondare felicemente in quel pozzo senza fondo che è il dibattito su questo problema della trasformazione”. Siamo più che contenti di prendere il dibattito come chiuso, e di accettare che il valore sia incalcolabile, a patto però che questo non ci lasci fluttuare nel senso opposto: in un lungo sonno fatto di critica pura, che parla nei sogni di tutti i giovani comunisti con il suo tedesco cupo e gutturale, solo per affermare che il sistema marxista è incompleto. Completo o no, è concreto, e può, anzi deve essere radicato nella realtà, provando a misurare non le sempre le stesse dinamiche in termini di valore, sul modello di sistema di Marx, ma invece i risultati immediatamente connessi a queste dinamiche fondamentali, che dovrebbero dimostrare le tendenze a lungo termine del capitalismo attraverso i dati empirici a nostra disposizione. Così per quanto riguarda la crisi, le tendenze della redditività rimangono la questione centrale, insieme alle misurazioni della meccanizzazione, della disoccupazione e della concentrazione del capitale.

Sommario

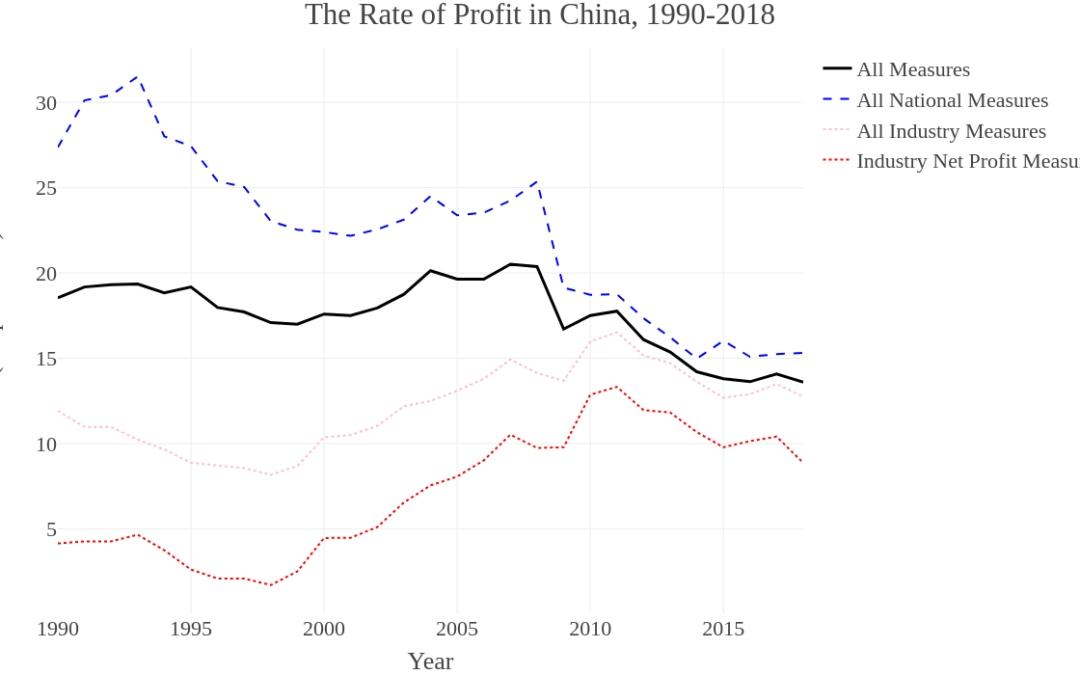

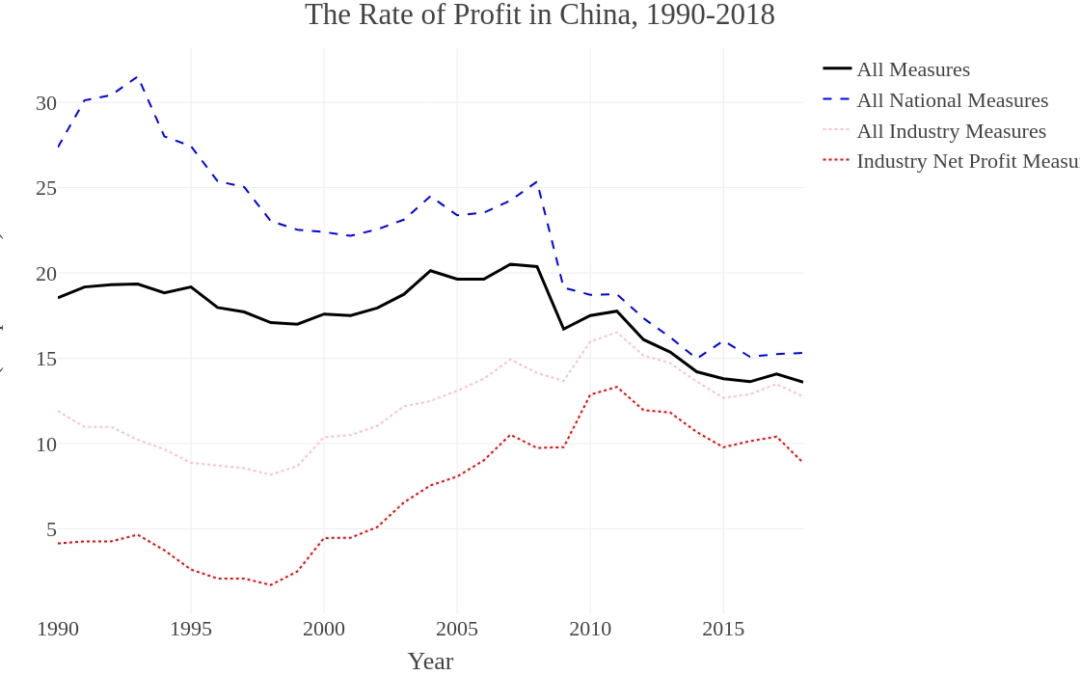

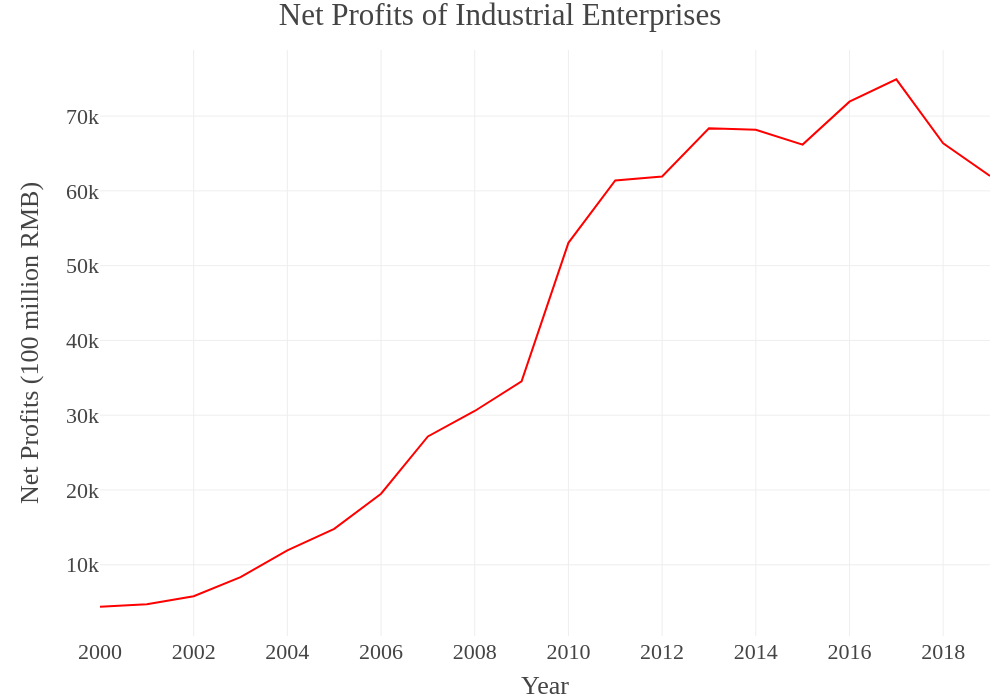

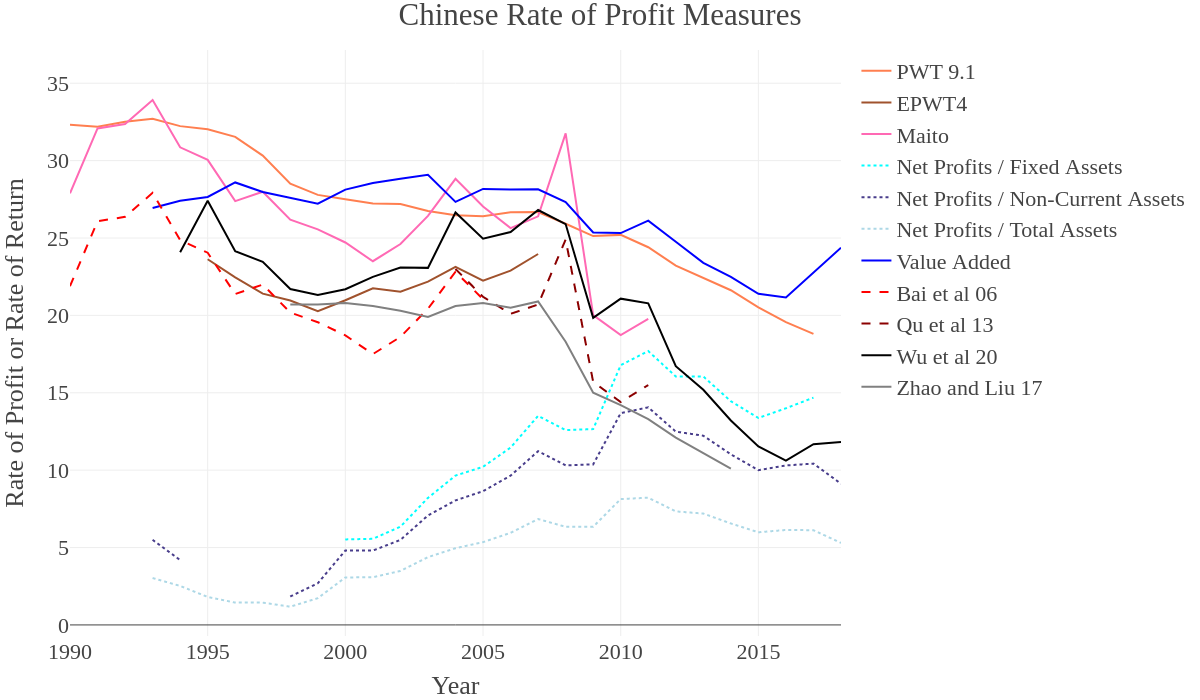

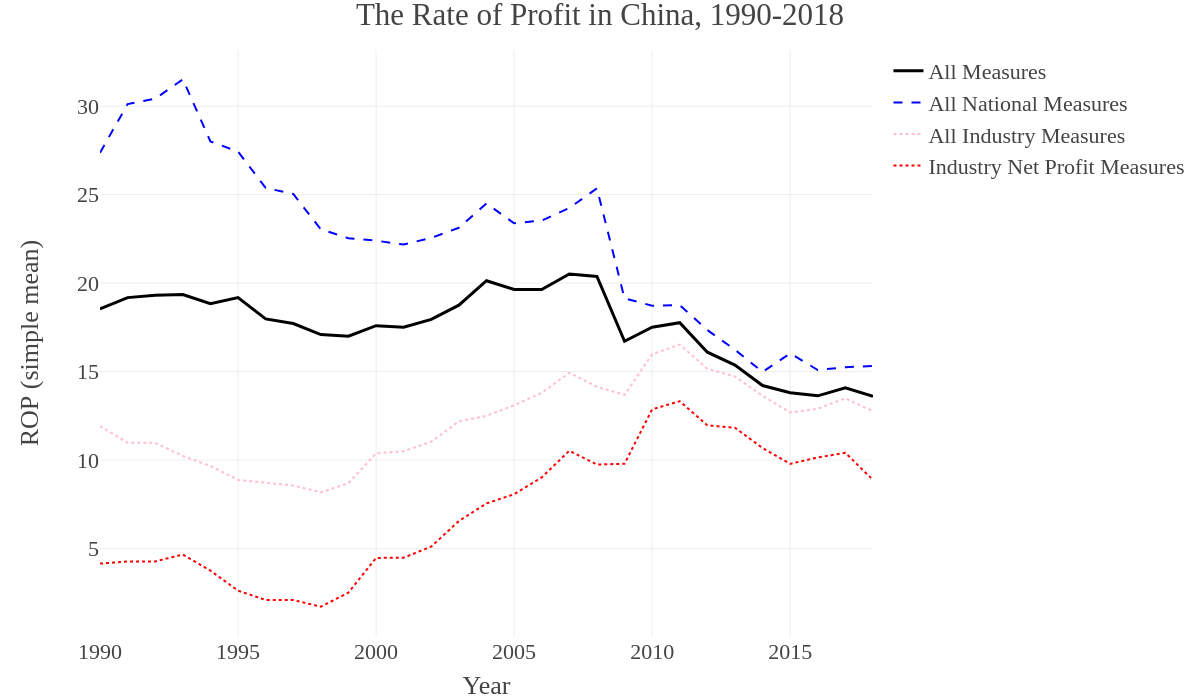

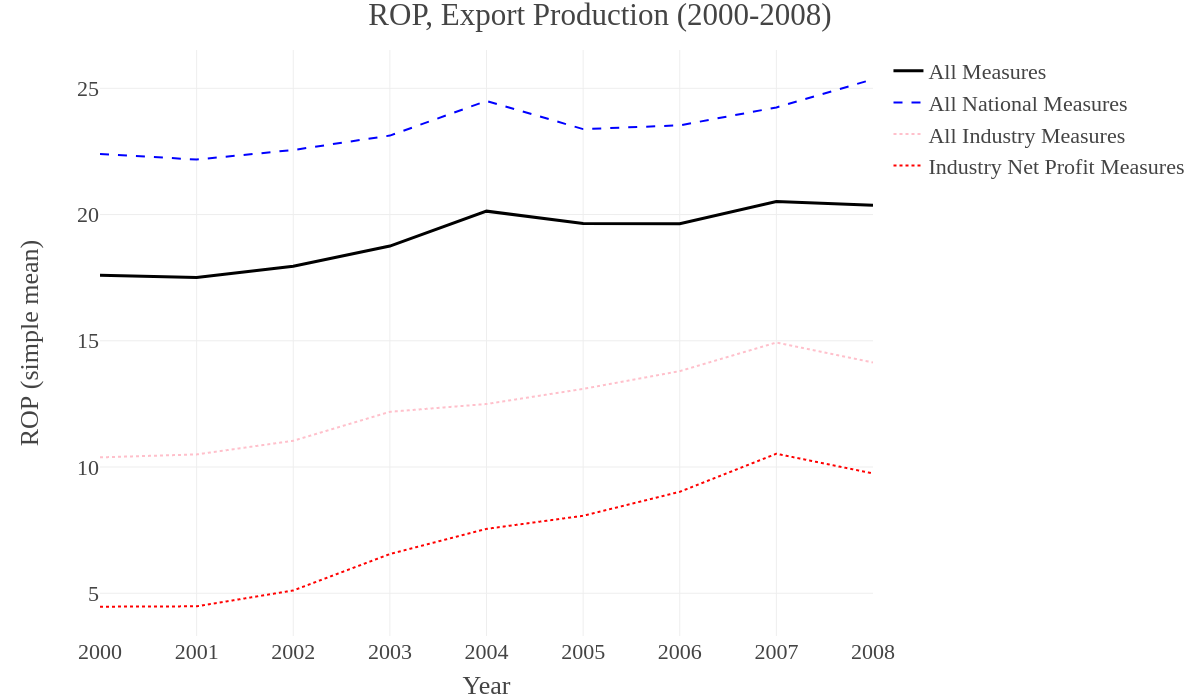

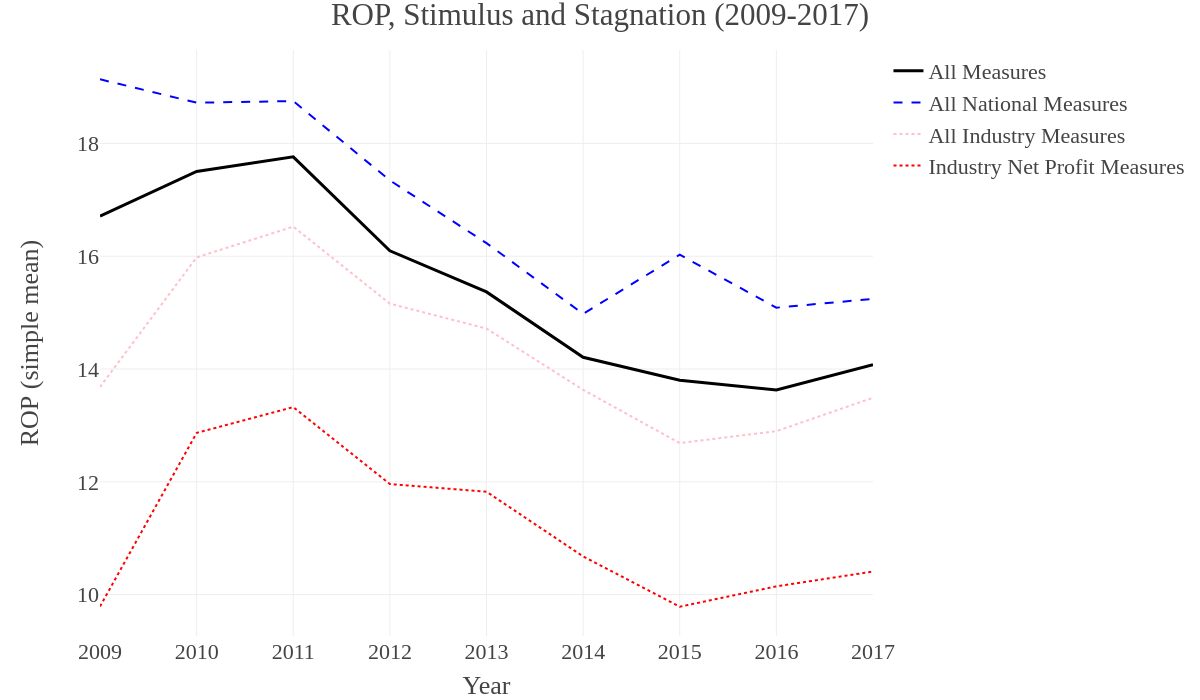

Quello che segue è un pezzo lungo, con molte complessità sugli specifici metodi utilizzati, affiancati da anatomie dettagliate dei nostri risultati. In definitiva, è abbastanza noioso da leggere nel dettaglio, e una serie di visualizzazioni di dati affiancati da una lettura della sezione finale sarà sufficiente a comprendere una sintesi della nostra discussione. Ma prenderemo anche un po ‘di spazio per presentare un breve sommario sui nostri principali focus. Genericamente individuiamo un chiaro declino della redditività dell’economia cinese nel tempo, in particolare dal 2008 o dal 2010, a seconda del parametro di misura. Allo stesso tempo, la tendenza dell’industria cinese nello specifico è stata leggermente diversa. Con tutti i parametri di misura, i primi anni 2000 sono caratterizzati da un breve aumento o quanto meno da una stagnazione della redditività. Ma se misuriamo la redditività esclusivamente del settore industriale, l’aumento della redditività nel decennio è più pronunciato. Indipendentemente da questo, però, tutti i risultati convergono sugli anni ’10. La redditività cala in modo manifesto, anche nell’industria, negli ultimi anni, a partire dal 2010 o dal 2011. Questa però non cala in modo così rapido quanto quella dell’intera economia, in rapporto alla sua tendenza precedente.

Inoltre, è bene segnalare alcune tendenze in contesti chiave della produzione e degli investimenti che sono fondamentali per comprendere l’economia cinese degli ultimi decenni.

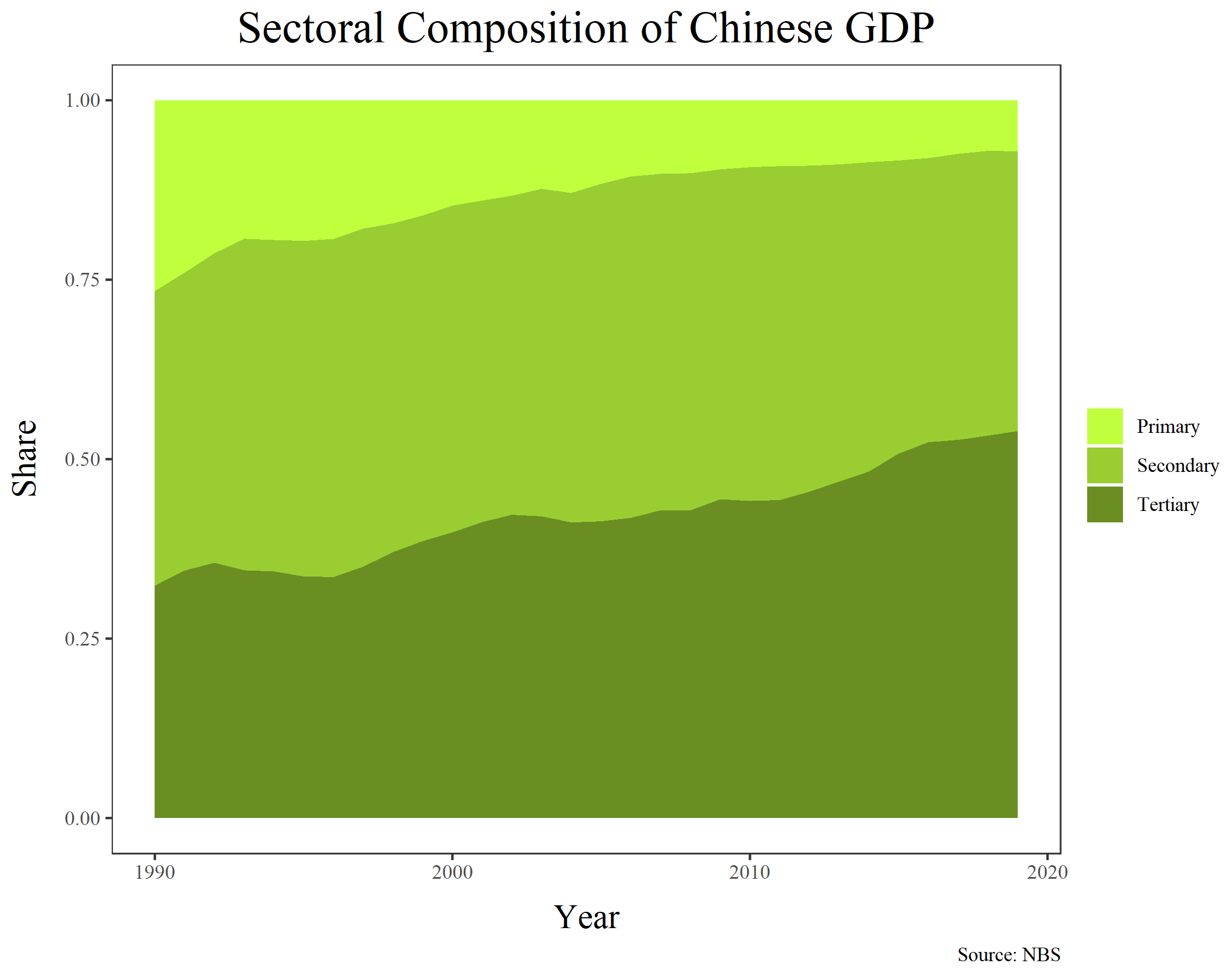

In termini di produzione, il settore terziario ha aumentato la propria quota in modo più o meno costante dagli anni ’90, prima a spese del settore primario e, negli ultimi anni, anche a spese del settore secondario. A partire dal 2019, il settore terziario è diventato la maggior parte della produzione nazionale (53,9%) con il settore secondario subito dopo (38,9%), il tutto mentre il primario si è ridotto da circa un quarto (26,5%) del 1990 a meno di un decimo (7,1%) nel 2019.

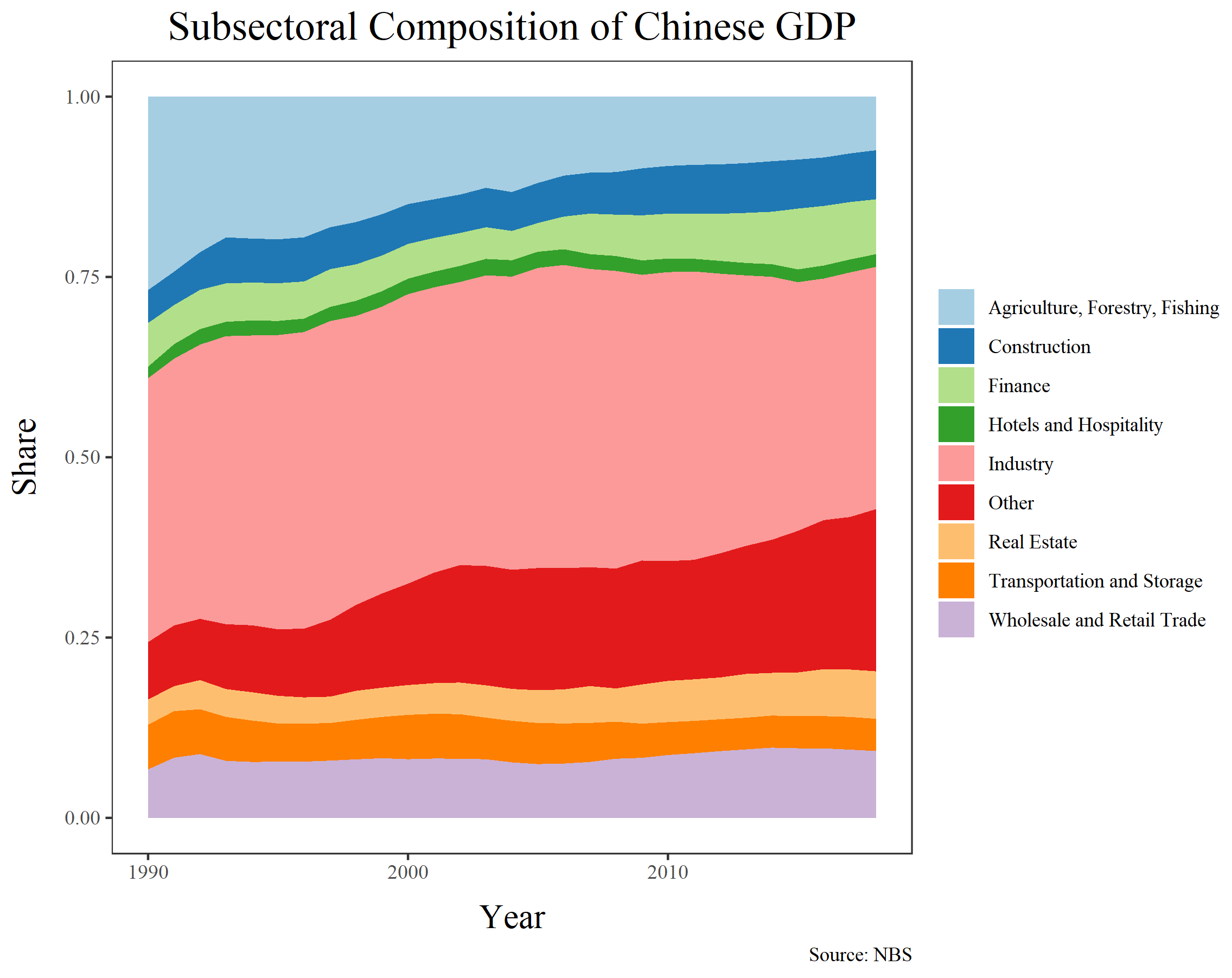

Ritorneremo in seguito su queste tendenze, ma il punto da sottolineare è che l’ industria compone ancora la più grande singola quota di produzione (33,6% nel 2018) rispetto a tutti gli altri sotto settori, anche se negli ultimi anni si è ridotta (la sua media dal 1990 era più vicina al 40%). Ma il settore “altro”, che comprende molti servizi altrimenti non definibili come la sanità e l’istruzione, è cresciuto rapidamente dalla metà degli anni 2000 fino a diventare la seconda singola (al 22,5% nel 2018).

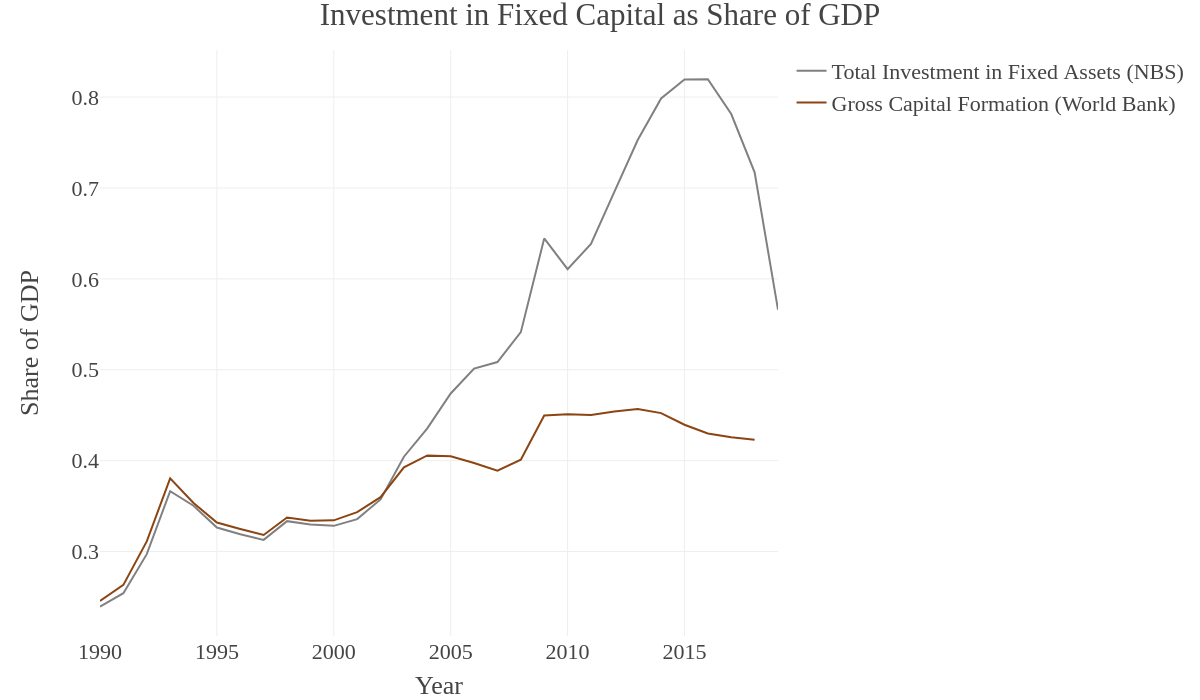

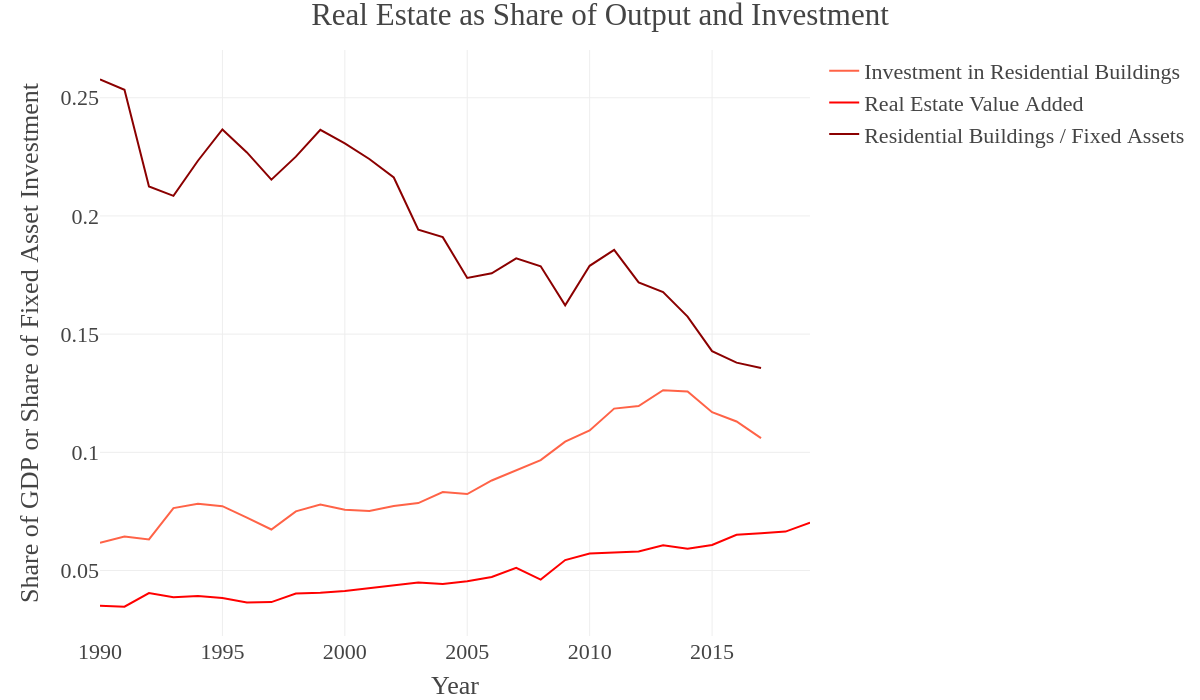

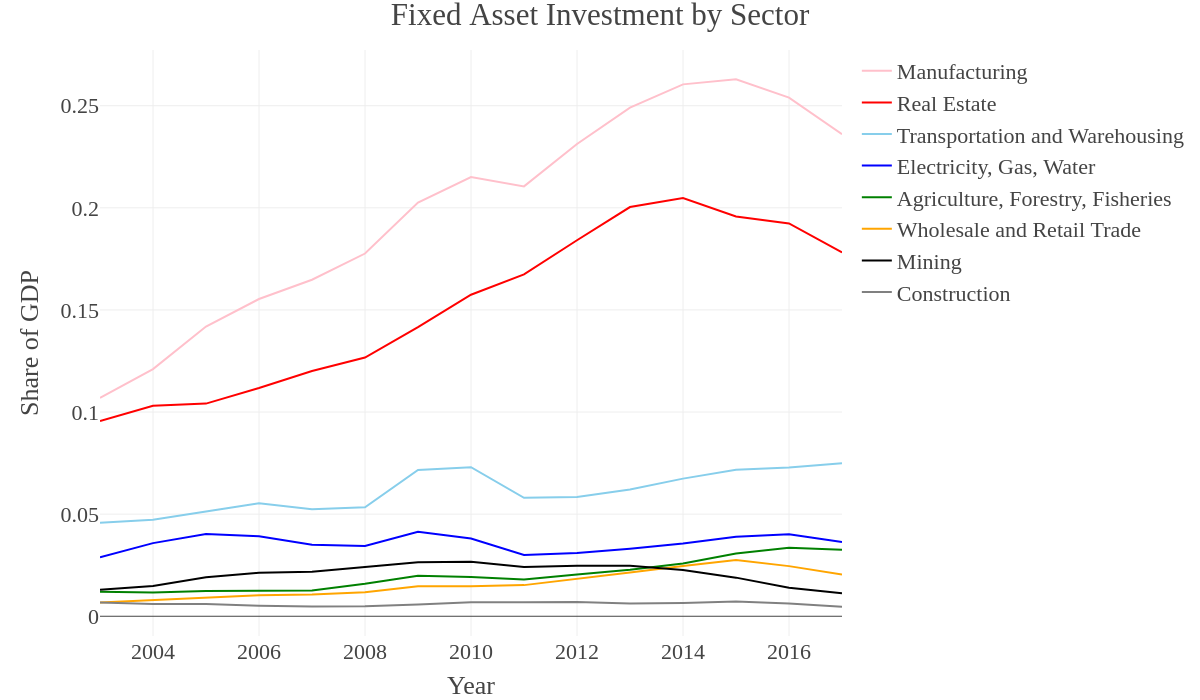

Sul fronte degli investimenti, scopriamo che gli investimenti in capitale fisso nell’intera economia sono aumentati costantemente per tutto il periodo, ma alla fine hanno raggiunto il picco nel 2015 o nel 2016 per poi iniziare un declino pluriennale. Gli investimenti in edifici residenziali in particolare o investimenti immobiliari in generale seguono entrambi lo stesso identico modello, quindi non si tratta di un calo degli investimenti industriali a favore della speculazione nel settore immobiliare. In effetti, scopriamo persino che gli investimenti in edifici residenziali sono in realtà diminuiti rispetto agli investimenti totali in capitale fisso in un arco di tempo di circa trenta anni. Non si può quindi dire che qualsiasi bolla immobiliare esistente sia cresciuta solo a spese degli investimenti in altre quote di capitale fisso. E’ invece probabile che la bolla immobiliare sia parte di una bolla patrimoniale molto più ampia, che ha incluso la speculazione e la rapida crescita di tutti i tipi di capitale fisso. Negli ultimi anni, questo investimento in capitale fisso ha raggiunto il picco e il picco è stato più pronunciato nel settore manifatturiero e immobiliare, sebbene sia notevole anche nel settore minerario.

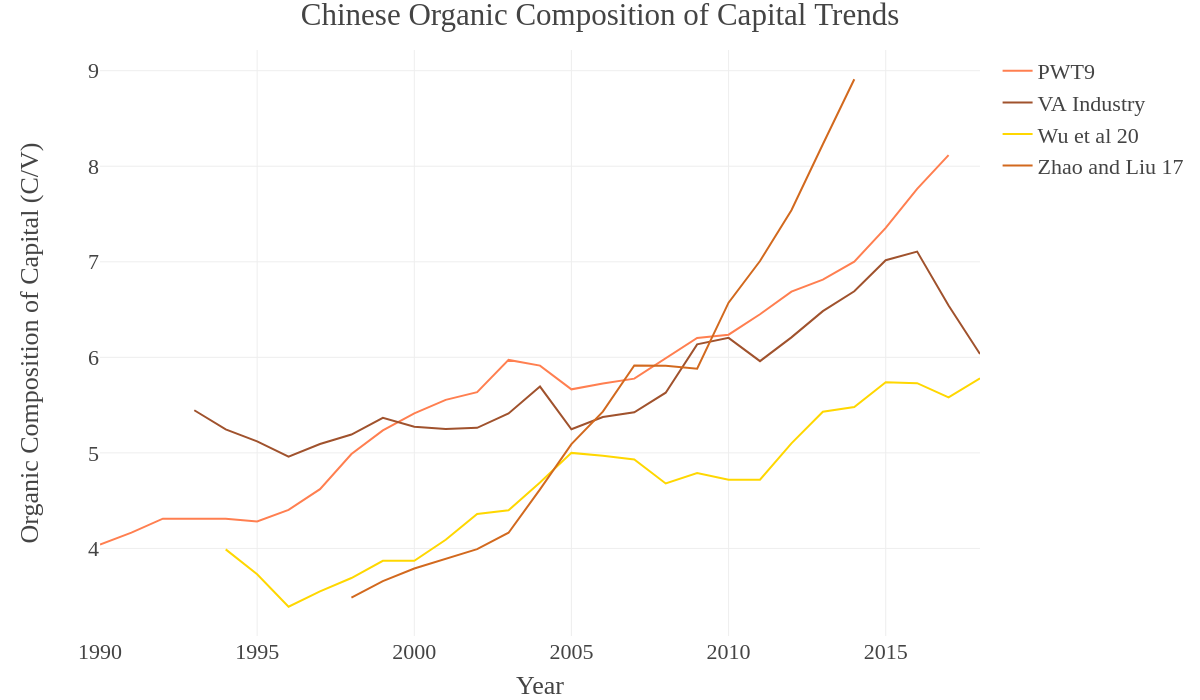

Nella nostra scomposizione del saggio di profitto, queste tendenze nella produzione e nell’investimento in capitale fisso diventano significative nell’incidere sulla meccanizzazione e sull’intensità dello sfruttamento del lavoro. La meccanizzazione, o, più precisamente, il rapporto tra il monte salariale e il capitale investito in impianti, attrezzature e altri costi non salariali, tende ad aumentare dagli anni ’90, rallentando leggermente a metà degli anni 2000, per poi aumentando ancora più velocemente negli anni 2010. Il rallentamento di questo rapporto negli anni 2000 è stato causato dall’afflusso di manodopera migrante a basso costo dalle campagne verso i centri di esportazione costieri, che ha permesso metodi di produzione più intensivi in quel periodo. All’indomani della crisi del 2008, tuttavia, coincidente con andamenti demografici sempre meno favorevoli che portavano a problemi di offerta di manodopera, la produzione iniziò ad essere meccanizzata a un ritmo più rapido.

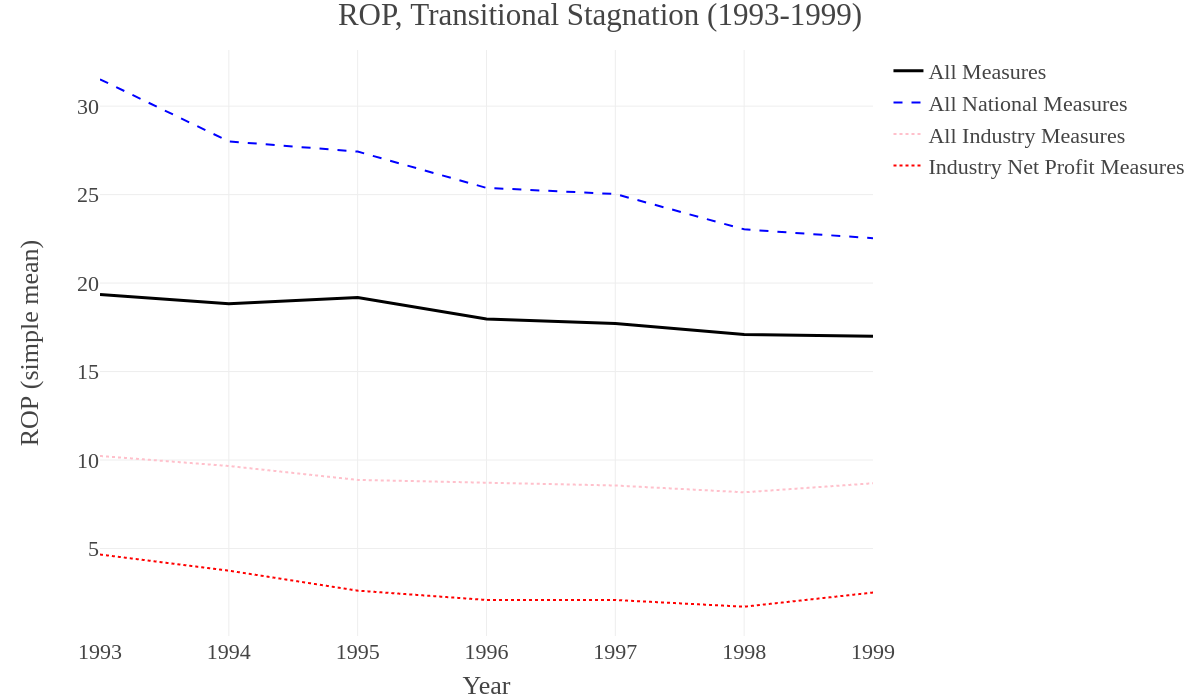

In conclusione, possiamo periodizzare la redditività e gli indirizzi a essa correlati in tre decenni distinti: il primo, dal 1993 al 2000, è un periodo di “Stagnazione Transitoria”, frenata dalla ristrutturazione della cintura industriale ereditata dal regime socialista. Il secondo, dal 2000 al 2008, è il periodo di “Produzione per l’Export”, che ha visto la ristrutturazione finalmente completata e la rapida crescita delle industrie dell’export dell’area meridionale del paese. Il terzo, dal 2009-2018, è un periodo di “Stimolo e Stagnazione”, durante il quale lo stimolo post-crisi economica genera una breve redditività, dopo di che subisce un declino generale per infine stabilizzarsi attorno a un nuovo standard al ribasso.

Redditività

Sebbene non abbia senso tentare di misurare “il saggio di profitto” nel puro senso marxista (cioè in termini di valore sociale totale) in Cina, ha comunque perfettamente senso tentare di misurare il saggio di profitto in termini più slegati dalla definizione di redditività convenzionale, perché possiamo

a) presumere che la sua tendenza abbia una qualche relazione con il saggio di profitto globale aggregato, probabilmente spostandosi generalmente in sintonia con questo se analizziamo intervalli lunghi di tempo

b) si può sostenere che la redditività convenzionale dell’industria nazionale è in sé e su di sé un fattore informativo per quanto riguarda una crisi economica.

Per Marx esiste un unico saggio di profitto, che esiste solo nella scala del capitale sociale totale.

La redditività delle singole imprese è determinata dalla loro concorrenza rispetto alle azioni del plusvalore sociale totale, dal momento che alcune imprese sono in grado di realizzare un profitto superiore al saggio di profitto prevalente e altre sono costrette a realizzarne uno inferiore. Una logica simile prevale nei settori dell’industria e nei diversi segmenti nazionali dell’industria. La potenziale divergenza nazionale dei “saggi di profitto” (più precisamente: capacità divergenti di catturare il capitale sociale totale) è una componente importante per motivare l’emergere delle guerre commerciali e, in casi più estremi, di veri e propri conflitti militari. Non solo il saggio di profitto tende a ridursi nel tempo, ma la distribuzione del plusvalore tra tutte le imprese industriali del mondo — divise in base ai loro numerosi settori, paesi e località — è essa stessa un processo turbolento ed è il motore della trasformazione territoriale capitalista quando sorgono nuovi complessi industriali più competitivi e quelli vecchi cadono in rovina.

Tenendo ciò bene a mente, possiamo usare i valori della redditività industriale per confermare o confutare la nostra ipotesi che la produzione cinese fosse, comparativamente, più redditizia rispetto ad altri potenziali siti di investimento industriale all’inizio del millennio (cioè il motivo per cui la Cina in quegli anni fosse un luogo così segnato da insediamenti industriali a livello globale, superando anche gli stati vicini nel Sud-Est asiatico). E per verificare se effettivamente questa redditività abbia raggiunto il picco nell’ultimo decennio per poi iniziare a ristagnare.

Le tendenze in termini di redditività possono quindi essere viste come la forza che spingeva i trasferimenti delle fabbriche (sia verso province più economiche in Cina sia verso altri paesi) nonché come la composizione mutevole degli investimenti e dell’occupazione nell’economia interna. Questo è almeno quello che ci aspetteremmo, perché sembra collegare alcune tendenze già evidenti: con la diminuzione dei rendimenti industriali, più denaro è stato incanalato prima in enormi bolle nel settore delle costruzioni rette con stimoli economici, e ora anche nei servizi, che tendono ad essere molto meno produttivi e sostanzialmente più difficili da meccanizzare (se il fine è aumentare la produttività). Durante tutto questo processo, la speculazione e la finanziarizzazione sono aumentate, creando bolle di borsa , un settore bancario ombra in continua espansione e un’intricata infrastruttura per facilitare la fuga di capitali da un mercato poco trasparente verso attività “sicure” (come gli immobili) all’estero.

Si può quindi affermare che la redditività ha registrato un aumento in Cina dopo la svolta del millennio, pur sostenendo che il saggio di profitto stesso abbia subito un calo secolare per due motivi:

1)il calo del saggio di profitto è di per sé ciclico, mentre le tendenze compensative lo spingono indietro per brevi periodi, prima che continui il suo declino. In questo processo, ogni picco tende ad essere più basso e / o più corto dell’ultimo.

2)gli aumenti locali della redditività non contraddicono l’affermazione secondo cui il saggio di profitto tenda a diminuire, poiché questo saggio non è locale ma globale e si applica solo all’intero sistema nella sua interezza. Marx chiarisce, ad esempio, che alcuni settori sono in grado di ottenere maggiori profitti rispetto al saggio medio, mentre altri ne ottengono meno, ma questo è semplicemente il cuore della concorrenza, e questo, ovviamente, non cambia il fatto che il saggio medio rimane sempre la media, e che la maggior parte delle aziende, probabilmente, si avvicinerà a quel valore.

Concettualmente, potremmo allargare il medesimo ragionamento a interi comparti e settori industriali e alle frazioni nazionali del Capitale medesimo. Ed in effetti, la fine è persino necessaria se prendiamo in considerazione la realtà dell’arbitraggio internazionale del lavoro e le disuguaglianze prodotte storicamente sul costo del lavoro. Ancora una volta, questa ineguaglianza è stata il principale motore dell’espansione geografica del capitalismo in tutto il mondo e ora guida la sua continua ricostruzione di territori intrinsechi ad esso stesso.

Ma come misurare esattamente la redditività in Cina?

Idealmente, vogliamo cogliere sia la più ampia misura del saggio di profitto nazionale, derivato dalle statistiche sulle imprese convenzionali, sia una misura più specifica per le imprese industriali (o, idealmente, forse solo manifatturiera). La misura nazionale misurerà le tendenze in tutti i settori per la Cina nel suo insieme, mentre una misura specificamente industriale ci aiuterà a concentrarci sul nucleo produttivo dell’economia senza gli effetti potenzialmente divergenti dell’alta redditività tra, per esempio, le società immobiliari, causate dalla dilagante speculazione e dalla bolla dei prezzi nei servizi.

Per i marxisti che tentano di misurare un “saggio di profitto” marxiano a livello nazionale, la pratica è generalmente quella di utilizzare la classica equazione del saggio di profitto, ma sostituire le misure delle statistiche commerciali convenzionali per ciascuno dei suoi elementi espressi in valore. L’equazione tradizionale è la seguente:

Questa equazione differisce dal tasso di rendimento standard (ROR) frequente nelle statistiche sulle imprese, spesso utilizzato per calcolare il ritorno sull’investimento. La misura di ROR di solito prende il valore corrente di un investimento, sottrae da esso il suo valore iniziale e divide la somma risultante per questo valore iniziale. Questa è una buona misura per i singoli investitori, ma ROR acquisisce solo una dimensione limitata della redditività in un determinato anno e non riesce a rappresentare realmente l’entità dei profitti rispetto agli investimenti totali maturati in cose come impianti e attrezzature. Dà quindi una pessima idea sulla redditività aziendale al modificarsi delle tariffe nel tempo. Quando gli economisti tentano di calcolare valori di ROR più ampi, magari per tutta l’economia, solitamente graduano le misure utilizzando un valore maggiore della quota di capitale sulla produzione totale, ma il metodo è essenzialmente lo stesso.

Le variazioni sul valore del saggio di profitto (ROP) derivate da Marx — ma, ancora una volta, sostanzialmente diverse da ciò che il ROP è nel modello di Marx poiché sono calcolate solo su frammenti del valore totale — è più appropriata, poiché dà un senso della rapporto tra i profitti e i costi totali e l’equazione può essere scomposta sia nel saggio di sfruttamento (ovvero S / V, chiamato anche saggio di plusvalore), sia nella composizione organica del capitale (ovvero C / V). Il saggio di sfruttamento in Marx misura il tasso sociale complessivo di estrazione di plusvalore e, quindi, se le statistiche ufficiali vengono cambiate il significato cambia leggermente. Usando la produzione o il profitto come numeratore e la fattura salariale complessiva per un dato paese o industria come denominatore, otteniamo semplicemente un confronto delle loro dimensioni relative nel tempo. Questo è significativo, tuttavia, perché se i profitti o la produzione totali sono in aumento ma i costi salariali totali non lo sono, significa che ci troviamo di fronte un lavoro più intenso a fronte di una riduzione della retribuzione (rispetto alla produzione) oppure indica un cambiamento nel processo di produzione stesso, in base al quale le aziende stanno optando per tipi più intensi di lavoro di produzione. Questi cambiamenti nel processo di produzione, nella misura in cui sono derivati da risorse tecniche (ovvero nuove macchine, nuove infrastrutture, ecc.), dovrebbero essere presi in considerazione nella definizione della composizione organica del capitale. Utilizzando le statistiche convenzionali, il C / V può essere convertito in una misura dei costi dei materiali + capitale fisso diviso per la fattura salariale.

Ma selezionare gli indicatori corretti da utilizzare per questa equazione non è facile.

In questa equazione, S rappresenta il plusvalore sociale totale e lo stand-in delle statistiche sulle imprese è generalmente una misura del valore della produzione totale o semplicemente dell’utile netto dell’anno; e V rappresenta il capitale variabile, il che significa denaro speso per i lavoratori, quindi lo stand-in è di solito la somma dei salari o una combinazione di salari e spese per benefici, se si vuole catturare una misura più completa del conto salariale totale. Per C, viene solitamente utilizzata una misura dello stock di capitale. Si discute molto su quale tipo di misura del capitale sia la migliore (come calcolare l’ammortamento, se utilizzare i costi storici rispetto ai costi attuali, ecc.), ma ci sono problemi ancora più gravi nel caso cinese. Il più saliente è il fatto che semplicemente non esiste una misura ufficiale dello stock di capitale. Nei conti nazionali convenzionali, lo stock di capitale viene solitamente misurato come la somma dei valori nominali di tutte le quote di capitale fisso in uso nell’economia. Poiché la misurazione della redditività richiede la comprensione dell’entità relativa del capitale legato alle quote di capitale fisso in un determinato anno rispetto all’entità dei rendimenti annuali, la completa assenza di qualsiasi misura di capitale crea un grave problema.

Molti hanno tentato di risolvere i problemi di capitale con le proprie misure.

Il metodo più comune è stato quello di utilizzare la misurazione del National Bureau of Statistics (NBS) di “accumulazione di capitale fisso” per costruire un inventario permanente — in pratica, poiché i nuovi investimenti che vengono aggiunti ogni anno vengono registrati, puoi prenderli, sottrarre un certo valore in base alla svalutazione o alla chiusura dell’impresa, quindi aggiungere il resto in maniera cumulativa anno dopo anno. Questo definirà una misura del valore del capitale a poco a poco, ma è dipendente dall’avere una qualche misura iniziale per almeno un anno (anche se tornando abbastanza indietro questo punto di partenza potrebbe essere sufficientemente piccolo da essere trascurabile alla fine, e spesso le cifre sono tratte da alcuni dati iniziali raccolti negli anni ’50).

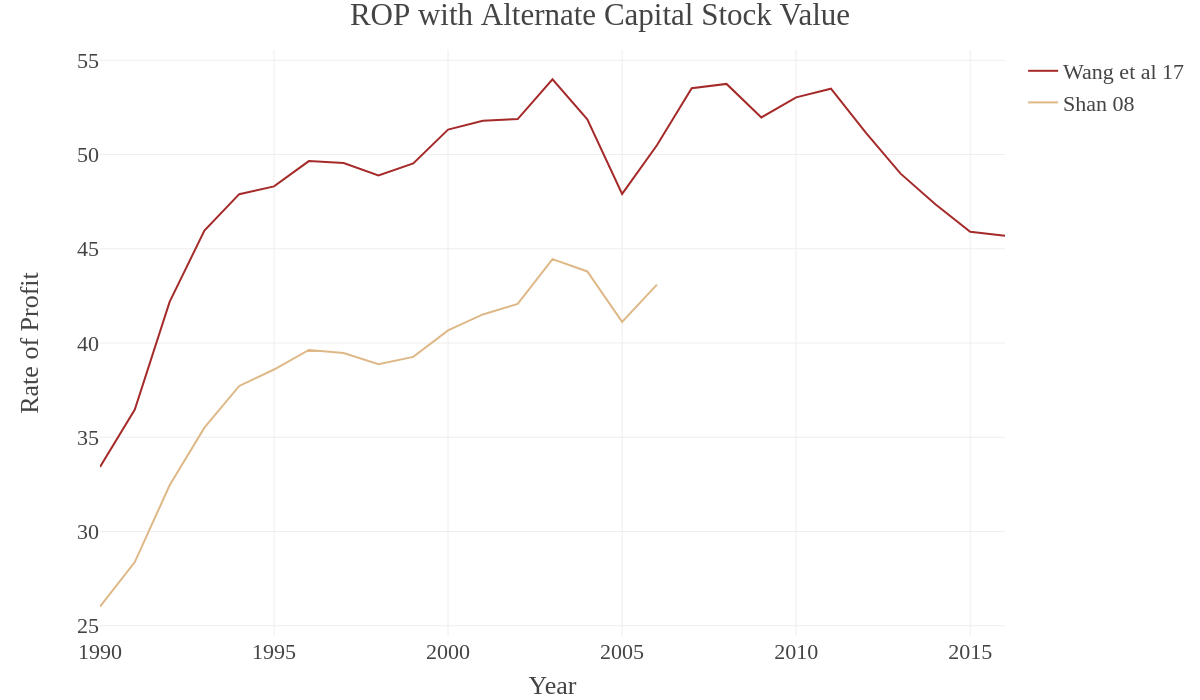

Una variante più complicata di questo metodo è usata da Li Mingqi, il più noto tra gli studiosi marxisti cinesi, per tentare una misurazione empirica del saggio di profitto cinese. Li, tuttavia, ha pubblicato solo un grafico dei suoi risultati e non ha reso pubblicamente disponibili né il suo risultato sul saggio di profitto né i dati relativi al capitale sociale. Nel complesso, pochissimi studi hanno fornito negli ultimi anni una misura accurata e aggiornata del saggio di profitto o delle quote di capitale che sono anche disponibili al pubblico. Vi sono, tuttavia, due articoli in cinese che offrono un modello abbastanza solido su come calcolare le quote di capitale, usando una serie a inventario permanente, che include l’ammortamento con i loro stessi calcoli finali anno per anno. Il primo, di Shan Haojie, è valido solo fino al 2006. Il secondo, di Wang Wei, estende un metodo simile al 2016. Ma ciascuno di questi tentativi si traduce in una misura del capitale che è sospettosamente bassa rispetto al PIL. Ciò significa che, sebbene le loro tendenze possano essere accurate, danno misurazioni effettive del saggio di profitto che sono assurdamente alte (perché il numeratore S è gonfiato rispetto a C al denominatore).

Un’eccezione è la misura della quota di capitale fisso fornita dalla versione più recente del Penn World Table (PWT), che viene calcolato secondo un metodo a inventario permanente simile, utilizzando “dati di investimento per settori”. In alcuni casi la PWT registra nove categorie di attività, ma per la maggior parte dei paesi (e per la costruzione delle serie di quote di capitale), vengono utilizzate quattro categorie:

immobili (compresi residenziali e non residenziali), macchinari (compresi computer, apparecchiature di comunicazione e altri macchinari), mezzi di trasporto e altri beni (inclusi software, altri prodotti di proprietà intellettuale e risorse biologiche coltivabili).

Il PWT è un database aggregato progettato per essere in grado di confrontare gli indicatori macroeconomici di diversi paesi convertendo tutti i valori delle valute nazionali in un valore standardizzato in dollari USA utilizzando le parità del potere d’acquisto (PPP, ovvero quanti beni potrebbero essere acquistati con una determinata quantità di valuta). Le versioni precedenti della PWT sono state una delle principali fonti per i marxisti che tentavano di misurare empiricamente il saggio di profitto, e ad un database esteso del Penn World (EPWT) avevano lavorato Adalmir Marquetti e Duncan Foley, fornendo un saggio di profitto lordo calcolato per tutti i paesi disponibili in una vecchia versione. Lo svantaggio principale dell’EPWT è che arriva solo fino al 2009, mentre la versione più recente del PWT (v9.1) si spinge fino al 2017. Detto questo, l’attuale versione del PWT include trasformazioni molto poco chiare sui suoi valori per amor di comparabilità internazionale, e fornisce solo alcune spiegazioni dettagliate, paese per paese dal quale quelle misure sono derivate. Ciò che guadagna in scala, quindi, potrebbe perdere nel dettaglio.

Le variabili

Di fronte a questi problemi, la soluzione più solida per misurare la redditività dell’industria cinese è reiterare una procedura usando diversi gruppi di variabili in grado di sostanziare i valori di S, C e V. Questo può essere fatto a livello nazionale usando alcune tra le diverse fonti di dati. Ma i problemi sorgono da alcune misurazioni aggregate a livello nazionale della produzione (come il PIL) e delle quote azionarie di capitale o degli investimenti totali, dal momento che spesso possono includere elementi come il valore aggregato delle proprietà di abitazioni residenziali, investimenti speculativi e altre forme di attività non produttive che si muovono nella direzione opposta rispetto alla redditività industriale (poiché scarsi profitti sugli investimenti nelle industrie produttive incoraggiano il capitale a fluire verso investimenti più speculativi). Ciò implica che le tendenze compensative alla caduta del saggio di profitto sono sovrastimate in tali misurazioni. Allo stesso tempo, la registrazione nelle statistiche nazionali di fenomeni come le bolle edilizie può essere di per sé informativa, quindi tali misure non sono inutili. Saranno utilizzate in questo studio, ma dovranno essere integrati. Pertanto, oltre a queste misure aggregate a livello nazionale, ci aiuterà cercare di focalizzarci sulla redditività delle imprese industriali in quanto tali.

Saranno utilizzate due fonti principali. Innanzitutto, il Penn World Table (PWT) e il suo derivato Extended Penn World Table (EPWT). Questi valori saranno riportati in USD secondo standard internazionale. In secondo luogo, i dati tratti dall’Ufficio nazionale cinese di statistica (NBS), che sono riportati in RMB. Oltre a queste fonti principali, saranno riportate, per confronto, tutte le altre misurazioni del saggio di profitto per l’economia cinese per la quale sono disponibili dati pubblici (sostanzialmente tutte quelle già citate tranne il lavoro di Minqi Li). Da queste altre fonti, trarremo anche una misura più approfondita della quota salariale sulla produzione totale, producendo la nostra misura composita della quota salariale da utilizzare in tutto lo studio. Prima di procedere alla lettura dei dati però esamineremo ogni elemento dell’equazione S / C + V per spiegare quale serie di variabili verrà utilizzata come confutazione e su quale scala.

S – Valore della produzione, profitti netti, valore aggiunto

Le variabili che concorrono alla definizione di S sono le più svariate. Questo perché nessuna categoria usata nelle statistiche sulle imprese si avvicina davvero all’idea fondamentale del plusvalore e, indipendentemente da ciò, il plusvalore totale non è qualcosa che, nel senso marxista, potrebbe mai essere misurabile usando questo metodo. È comprensibile solo nella sua scala sociale, a livello di sistema, vale a dire attraverso il valore monetario della produzione nazionale, i profitti netti medi delle singole industrie o il valore di un’impresa aggregato, alludendo quindi a diverse dimensioni del movimento del plusvalore totale. Tuttavia, ci aspetteremmo che tali valori seguiranno all’incirca le stesse tendenze sul lungo termine, anche quando esprimeranno divergenze in modo sorprendente. Ci aspettiamo sicuramente che i saggi di profitto salgano in certi luoghi o in certe industrie, anche se in generale potrebbero scendere. Ma, ancora una volta, si tratta semplicemente di comprendere tali divergenze e inserirle nel quadro più ampio della redditività globale.

Valore della produzione

Il primo valore utilizzato sarà la produzione nazionale, fondamentalmente le misure del PIL da PWT e NBS. Tradizionalmente, le misure del PIL (prodotto interno lordo) cercano di catturare il “valore” (su mercato) convenzionale (cioè il prezzo) di tutti i prodotti e servizi finiti prodotti all’interno dei confini di un paese, mentre il PNL (prodotto nazionale lordo) aggiunge al PIL il reddito prodotto anche dai cittadini per esempio anche all’estero. I dati sui prezzi grezzi utilizzati per il calcolo del PIL sono raccolti in modi diversi nei diversi paesi, ma esistono tre metodi comuni per condurre il medesimo. Il primo, utilizzato negli Stati Uniti, è l’approccio della “Spesa”, che calcola il PIL come: consumi delle famiglie + investimenti + spese pubbliche + esportazioni nette.

Il secondo è l’approccio sui “Redditi”, basato sulla nozione di “fattori della produzione” che esiste nell’economia convenzionale.

Infine c’è l’approccio sulla “Produzione”, cioè la principale misura annuale utilizzata in Cina, che calcola il PIL come: la somma del valore aggiunto reale in tutti i settori dell’economia.

La misura del valore aggiunto reale è, fondamentalmente, un modo per calcolare il valore ottenuto dopo aver sottratto i costi intermedi di produzione dal valore della produzione totale. In Cina, questo viene misurato in modo disaggregato essenzialmente per tutti i settori industriali e questi valori vengono sommati per produrre la misura del PIL nazionale. Questo metodo viene utilizzato per produrre sia le stime trimestrali del PIL, sia la misura annuale ufficiale. Occasionalmente, tuttavia, la Cina ha fornito anche una cifra del PIL calcolata secondo l’approccio della “Spesa”. La differenza essenziale tra questi due metodi è che l’approccio sulla “Spesa” calcola i costi di produzione e i gli investimenti ex ante, mentre l’approccio sulla “Produzione” calcola i costi finali e i progetti ex post (sottraendo le spese intermedie).

Non è necessario in questo studio entrare nei dettagli esatti di come vengono raccolti i dati del PIL e di come viene calcolata la cifra. Un’obiezione usuale all’uso di tali misure è la questione delle cifre gonfiate. I problemi di esagerazione della produzione sono storicamente originati in gran parte dai governi locali, dove esiste un forte incentivo a gonfiare le cifre fornite all’agenzia statistica centrale. A livelli più bassi di rendicontazione, ciò può creare gravi distorsioni e i recenti tentativi di stimare l’eccesso nella rendicontazione hanno portato ad apparenti “flessioni” del valore della produzione (come a Jilin e nella Mongolia interna), che in realtà non sono altro che la deflazione di una bolla statistica Poiché la rendicontazione locale delle cifre è una componente del calcolo della produzione nazionale, questo porta molti ricercatori a suggerire una deflazione standard del dato del PIL grezzo, generalmente intorno al 1-2% per la maggior parte degli anni. Inoltre, alcuni anni che hanno visto estreme recessioni (in particolare per quelle più lontane da noi, come nel 1998) hanno cifre fondamentalmente discutibili, che non riflettono la gravità della recessione nella realtà dei fatti. Detto questo, negli ultimi due decenni ci sono stati sforzi sostanziali per correggere questi problemi a livello centrale e la NBS modifica le stime locali sulla produzione che riceve con fattori derivati da variabili più difficilmente falsificabili come il traffico delle merci, il consumo di elettricità o le immagini satellitari delle luci notturne. L’esagerazione della misura del PIL è pertanto essa stessa spesso esagerata dalla stampa. Sebbene sia senza dubbio gonfiato in una certa misura, l’inflazione più significativa alla base della crescita del PIL in Cina ha a che fare con l’elevata quota di investimenti sul PIL, un argomento che discuteremo di seguito.

Ma per i nostri scopi, anche un’inflazione estrema semplicemente non ha importanza, dal momento che non siamo interessati all’esatta somma dei valori della produzione. Questo perché invece stiamo cercando di individuare le tendenze nel tempo. I dati salariali saranno calcolati come una quota del valore della produzione e quindi includeranno la stessa inflazione. La quota di capitale, sebbene sia una misura separata (vedi sotto), dovrebbe essere gonfiato in modo equivalente a livello locale: anche la stima del capitale fisso, essenziale per molte ricostruzioni del valore del capitale, tende a essere esagerata da funzionari locali. Ciò significa semplicemente che le tendenze dovrebbero essere evidenti indipendentemente dall’inflazione statistica. Finché il capitale non verrà gonfiato in misura molto diversa dal valore della produzione, le cifre cattureranno comunque con una certa precisione i pesi relativi di ciascuna componente dell’equazione.

La prima stima del PIL che useremo proviene dalla PWT, standardizzata in USD internazionale per un immediato confronto. Originariamente derivata dalla NBS, questa misura del PIL non è stata corretta in altri modi ed è utile perché può essere confrontata senza modifiche alla quota del capitale nazionale, presente anche nella PWT.

La seconda stima del PIL che useremo è semplicemente la medesima cifra, ma come è direttamente espressa dalla NBS, cioè in unità di 100 milioni di RMB. Questa stima sarà utilizzata come variabile indipendente perché efficaci nel confronto con le nostre due stime delle quote di capitale, provenienti da fonti accademiche cinesi e quindi anch’esse denominate in unità di 100 milioni di RMB.

Profitti netti

Il problema principale con il PIL non è l’inflazione, ma piuttosto che il modo con cui viene calcolato il valore aggiunto comprende tutti i settori dell’economia. Anche se sembra che ciò lo renda più completo (e lo è), il problema conseguente è che i settori spinti da movimenti speculativi estremi (immobiliare, finanza, ecc.) sono uniti a settori tradizionalmente produttivi come il manifatturiero, la logistica e l’agricoltura. Sebbene non abbia senso cercare di definire in modo netto quali singole imprese si possano definire produttrici di valore rispetto ad altre non produttrici – per le stesse ragioni già esposte per quanto riguarda in generale le stime del valore totale, che ha senso solo su una scala propriamente sociale – è comunque chiaro che quelle definite dall’acronimo “FIRE” (finanza, assicurazioni e proprietà immobiliari), ad esempio, includeranno una maggiore somma di attività non produttive e tenderanno a crescere in modo speculativo proprio quando diminuirà la redditività dei settori produttivi. Per approssimare le tendenze che riguardano il solo settore produttivo è comune calcolare misure disaggregate di redditività solo per la produzione.

Nelle statistiche nazionali cinesi, sono previste stime sugli utili netti delle “imprese al di sopra delle dimensioni designate” (规模 以上 企业) industriali, cioè la maggior parte delle imprese industriali.

Prima del 2011, la “dimensione designata” riguardava qualsiasi impresa che guadagnava più di 5 milioni di RMB dalle sue entrate annuali principali. Dopo il 2011, il limite è stato portato a 20 milioni di RMB. Questa ridefinizione statistica influirà sui numeri assoluti della produzione, ma non dovrebbe avere alcun effetto sulle tendenze che stiamo esaminando perché le proporzioni relative saranno ancora comparabili ugualmente ad ogni anno poiché sono comunque tutte stime basate sulla popolazione delle imprese al di sopra delle dimensioni designate, vale a dire che nel caso la ridefinizione causasse una stima della totale in calo nel 2011 rispetto al 2010, anche la quota salariale calcolata su questa stima diminuirà, così come le varie stime che possiamo utile alla definizione del capitale fisso per queste medesime imprese.

L’unica differenza fondamentale, tuttavia, è che la misura degli utili netti produrrà un saggio di profitto molto più basso in termini assoluti. Questo perché il PIL o il valore aggiunto (vedi sotto) sono misure della produzione totale dopo la sottrazione dei costi intermedi ma comunque prima che questa produzione sia divisa in salari, costi sul capitale, rimborsi di debito, tasse, profitti, ecc. Gli utili netti, tuttavia, catturano solo questa porzione di profitto della produzione. Non sono misure di piena produzione e sono quindi qualitativamente diverse dalle altre. Ciò è ancora informativo, forse ancora di più, affinché non ci si illuda che sia possibile replicare fedelmente l’equazione “marxista” per calcolare un saggio di profitto reale in termini di valore. Quando si tenta di utilizzare le statistiche aziendali convenzionali per tracciare modelli di redditività che restituiscano ciò che può esserci più concretamente, tendenza inosservabile, ha assolutamente senso utilizzare sia il valore della produzione sia la stima dei profitti; e la cifra dei profitti fornirà un’ immagine più nitida delle dimensioni relative dei fenomeni. Detto ciò è importante tenere a mente che qualitativamente sono due stime diverse (anche se leggermente) che vengono prese in considerazione.

Valore aggiunto

Mentre la variabile “Profitti netti” registra la somma aggregata dei profitti impresa per impresa così come appaiono nei diversi bilanci, la NBS calcola anche una misura del valore aggiunto separata per il settore industriale nel suo insieme: è questa misura che, insieme ad altri settori, viene quindi utilizzata per calcolare il valore della produzione nazionale. Questa stima può essere utilizzata come alternativa più ampia alla variabile “Profitti netti”, poiché include un numero maggiore di imprese. Ma, soprattutto, la misura è semplicemente un modo diverso di esprimere il valore della produzione usando l’approccio a “valore aggiunto”, che sottrae il valore dei costi intermedi dal valore totale della produzione. È una misura della produzione, non una misura di utile netto (vedi sopra). Ci aspetteremmo che questo numero sia maggiore in termini assoluti, ma segua una traiettoria sostanzialmente simile.

C – Capitale sociale, Capitale circolante, Capitale fisso, Capitale non circolante

Capitale sociale

Come accennato in precedenza, la variabile più difficile da definire nel caso cinese è quella assimilabile al Capitale Costante. Di solito, viene utilizzata una stima di una quota del capitale, ma non esiste tale stima per la Cina a livello nazionale. Coloro che hanno tentato di produrla generalmente usano un metodo a inventario permanente (vedi sopra), e sembra che questo sia il metodo adottato dalla PWT, sebbene questo sia alquanto poco chiaro. La stima di capitale che useremo insieme al PIL è quindi quella derivata dalla PWT, ed è fornita in USD comparabile a livello internazionale alla misura del PIL. Ciò offre un tentativo di misurare il saggio di profitto a livello dell’intera economia nazionale.

Saranno utilizzate altre due misure del capitale sociale, oltre a quella presa dalla PWT. La prima usata da Shan Haojie che utilizza il metodo dell’inventario permanente per “contare” a partire da un anno base negli anni ’50. Il metodo e le stime di Shan sembrano essere tra le più ampiamente citate nella letteratura in lingua cinese sul calcolo del saggio di profitto, così come da tutti i tentativi successivi di calcolare il capitale sociale. La misura di Shan, tuttavia, termina nel 2006. La seconda stima proviene da Wang Wei, Chen Jie, Mao Shengyong, che utilizzano un metodo simile a Shan per calcolare il capitale sociale fino al 2017.

Il problema principale con queste ultime due fonti, come menzionato brevemente in precedenza, è che la stima a inventario permanente sembra produrre sistematicamente una misura dello stock di capitale più piccola di quanto dovrebbe essere. Il capitale sociale della maggior parte dei paesi in un determinato anno, anche dopo aver preso in considerazione la deflazione, è superiore al loro PIL per quell’anno. Ciò ha senso, dato che il capitale sociale è essenzialmente un artefatto della crescita del PIL degli anni precedenti, con uno dei componenti l’investimento in capitale fisso. In tutte le statistiche nazionali di altri paesi, come evidenziato dalla PWT, la stima del capitale sociale si colloca quasi sempre al di sopra della misura del PIL. Ciò vale per la misura del capitale del PWT per la Cina. Non è chiaro, tuttavia, perché non sia così negli altri documenti in lingua cinese che calcolano il capitale sociale.

Detto questo, non è necessario cercare di “correggere” queste misure, poiché non vi è motivo di ritenere che questo metodo interrompa seriamente la tendenza alla crescita del capitale sociale, che viene confrontata con le tendenze del PIL. Una stima misteriosamente piccola del capitale sociale non cambierà la tendenza nel saggio di profitto, sebbene ad un valore assoluto molto più alto (il che suggerirebbe che non dovrebbe essere usata per un paragone tra stime sullo stesso asse y, anche se al limite le tendenze, slegate dall’asse y, possono essere comunque confrontate). Se si volesse tentare di risolvere il mistero, sospettiamo che possa avere a che fare con il fatto che i calcoli del capitale azionario degli accademici cinesi, dal momento che derivano più o meno esclusivamente dalla stima della composizione del capitale fisso rilasciata dalla NBS, non hanno in sé alcun elemento chiave delle attività totali considerate nel capitale sociale degli altri paesi. E comunque non ci impegniamo a risolvere questo mistero.

Capitale circolante, fisso e non circolante

Detto questo, esistono misure alternative nelle statistiche nazionali cinesi. Mentre la NBS non registra direttamente il capitale sociale, registra varie misure delle attività delle “imprese al di sopra delle dimensioni designate”. Ciò consente la formulazione di stime specifiche per settore per il capitale costante, che, per Marx, è la somma della spesa per impianti, forniture e materie prime nel processo produttivo, e per essenzialmente tutti i costi diversi da quelli spesi per il lavoro come per i vari tipi di costi non produttivi. La nozione in statistica aziendale di “bene” è essenzialmente la stessa, sebbene sia suddivisa in differenti categorie. La prima, tangibile e intangibile, coglie la differenza tra beni e merci reali rispetto a quelli a proprietà intellettuale come i diritti d’autore. In questo caso utilizzeremo solo misure di beni materiali.

Tuttavia, i beni materiali possono essere ulteriormente suddivisi in beni circolanti, fissi e una terza misura leggermente più larga delle attività non circolanti (inclusi i beni immobili) che può essere prodotta sottraendo i beni circolanti dal valore totale degli assets. I beni circolanti sono definiti come qualsiasi bene che si presume sia venduto, consumato o esaurito nel normale processo di produzione entro l’anno di misurazione. Questa è una categoria più ampia di quella ideale per il nostro scopo, perché include cose come contanti, l’inventario azionario che potrebbe essere pure venduto e alcuni tipi di investimenti a breve termine. Tuttavia, i beni circolanti saranno una stima utile da utilizzare, se non altro per un confronto con le altre. Beni fissi sono immobili, impianti e macchinari che non verranno utilizzati entro il ciclo di produzione di un solo anno. Questa definizione è più vicino all’elemento sintetico che stiamo cercando, ma fondamentalmente non include molti dei prodotti intermedi consumati nel processo (che sono inclusi nell’inventario e quindi misurati nelle attività circolanti). Il capitale non circolante è una categoria più ampia che include capitale fisso e altri tipi di investimenti a lungo termine e può essere approssimativamente stimata sottraendo i beni circolanti dal valore totale dei beni materiali.

Utilizzeremo la del capitale totale, fisso e non circolante per le “imprese al di sopra delle dimensioni designate” in correlazione con le altre variabili NBS (cioè con i profitti netti industriali e il valore aggiunto), perché sono tutte misurate in RMB corrente in base all’anno e possono essere facilmente confrontati. Detto questo, ci aspetteremmo che la misura del capitale totale sgonfi falsamente la stima della redditività (poiché include attività più irrilevanti che saranno comunque registrate come un peso rispetto ai profitti) e che assets sia fissi che non circolanti gonfieranno falsamente la stima di redditività (poiché nessuno dei due include le materie prime). Beni e attività non circolanti potrebbero essere i più precisi, semplicemente perché i pochi assets non liquidi in eccesso rispetto al capitale fisso contribuiranno a compensare il contributo mancante delle materie prime. Ciononostante, ci aspettiamo che tutti e tre seguano approssimativamente la stessa tendenza, e li tracceremo semplicemente fianco a fianco per dare al lettore la dimensione del margine di errore oltre che al senso di questa tendenza.

Infine, poiché il valore del capitale sociale diminuisce nel tempo, è necessario tentare di misurare questo fattore di ammortamento e applicarlo alla stima della quota di capitale ogni anno. La PWT include un valore per l’ammortamento, calcolato come la quota del capitale sociale totale che si deprezza in un determinato anno. Questa quota di ammortamento verrà moltiplicata per qualsiasi misura di ammortamento in uso per ogni anno. Shan e Wang et. al. offrono misure alternative di ammortamento, ma i loro pesi sembrano un po ‘elevati rispetto ad altre opzioni, quindi utilizzeremo esclusivamente i pesi PWT. Alla fine, l’ammortamento tende a essere una piccola frazione ogni anno, quindi indipendentemente da quale peso utilizziamo avremo solo un piccolo effetto netto.

V – La quota salariale

Marx ha definito il Capitale variabile come quella parte del capitale totale che viene data ai lavoratori. Ciò include la retribuzione sotto forma di salari o stipendi, ma comprende anche cose come le prestazioni sanitarie o sociali fornite dal datore di lavoro (vale a dire un piano sanitario pagato direttamente dal datore di lavoro, ma non le tasse sulla produzione che potrebbero essere utilizzate per i sistemi sanitari nazionali, che sono semplicemente un costo incluso nel calcolo dell’utile o della produzione netti). Si è discusso molto su come catturare questo valore totale nel contesto americano. Ma nel caso cinese, una misura del monte salariale sarà sufficiente, dal momento che cose come l’assicurazione sanitaria fornita dal datore di lavoro o i piani pensionistici non sono così comuni, e al contrario gran parte di queste politiche sono attuate attraverso il sistema di assicurazione sociale, costi sottratti dai profitti netti allo stesso modo in cui lo sarebbe un pagamento di imposta.

Detto questo, non esiste un’unica misura affidabile per la quota salariale totale sul lungo periodo di tempo. Esistono però diverse buone misure per diversi periodi di tempo, ognuna delle quali calcola i salari come una quota della produzione totale. La PWT contiene una misura della quota salariale per tutti gli anni nel suo database, ma prima del 1993 utilizza una cifra solo raddoppiata, probabilmente derivata da alcuni standard dell’era della pianificazione che non corrispondevano mai alla realtà. Un’alternativa di gran lunga migliore esiste, tuttavia, per gli anni 1978-2004, prodotta da Bai Chong-en e Qian Zhenjie, che compongono diverse stime della quota del lavoro tratte da più fonti. Quella usata qui sarà la loro quota del lavoro “aggregata”, calcolata in base ai valori settoriali: questa viene scelta perché corrisponde vagamente al metodo sulla “Produzione” per calcolare il PIL partendo dal valore aggiunto settoriale. Le stime e la tendenza che emergono dai dati Bai e Qian tendono a corrispondere ai dati PWT dopo il 1993, e successivamente li seguono particolarmente da vicino. Questo ci permette di aggiungere i valori PWT per tutti gli anni dopo il 2004 senza produrre alcuna rottura nella continuità dei dati. I valori del PWT sono mantenuti anche per gli anni precedenti al 1978, anche se non saranno esaminati in questa sede per ovvi motivi.

Quindi, per ricapitolare: i dati sulla quota salariale che vengono usati per le nostre stime sono PWT per gli anni 1952-1977, quindi i valori Bai e Qian per il periodo 1978-2004, quindi i valori PWT per il periodo 2004-2017. Questi sono originariamente calcolati come quote del PIL, ma possono essere liberamente riportate anche alle nostre stime disaggregate per settore. Sebbene sarebbe più accurato utilizzare i valori di Bai e Qian per la quota di manodopera industriale, questi dati vengono registrati solo fino al 2004 e non possono essere combinati con la PWT. In termini di tendenza generale, questo non è un problema, poiché la quota di lavoro industriale e la quota di lavoro aggregata seguono lo stesso modello. In termini di calcolo sulla composizione organica del capitale e del saggio di sfruttamento (vedi sotto), dovremmo aspettarci che la componente per V sia leggermente gonfiata (la quota aggregata è in media del 10% superiore alla quota industriale per tutti gli anni successivi al 1990, il che significa che la quota per i lavoratori dell’industria sul totale della produzione industriale tendeva ad essere inferiore a quella per tutti i lavoratori di tutta la produzione), e le conseguenze saranno spiegate di seguito.

I calcoli

Calcoleremo il saggio di profitto (ROP), utilizzando ciascuno di queste componenti, in modo tale che alla fine otterremo sette diverse stime del ROP: quattro saranno specifiche per l’industria e tre per l’intera economia domestica. Queste saranno poi confrontate con sei diverse misure del ROP che coprono vari anni, tratte da sei fonti diverse (4 disponibili in inglese, 2 solo in cinese). Questi coprono tutti i principali tentativi di calcolare il ROP cinese tranne quello di Minqi Li, che ha fornito grafici ma nessun dato disponibile al pubblico per la sua misurazione. A seguito della nostra analisi della natura della transizione al capitalismo in Cina, sosteniamo che qualcosa come un ROP capitalista ha davvero senso solo a partire dalla svolta del nuovo millennio in poi. Detto questo, la redditività è stata un fattore importante per l’industria cinese negli anni ’90 e anche questo decennio sarà informativo. Calcoleremo quindi tutti i nostri valori dal 1990 al 2017, 2018 o 2019, cioè gli anni più recenti per i quali sono disponibili i dati (a seconda della misurazione). Tuttavia, alcuni dei dati NBS risalgono solo alla metà degli anni ’90 o al 2000, quindi le misurazioni che utilizzano queste variabili saranno più limitate.

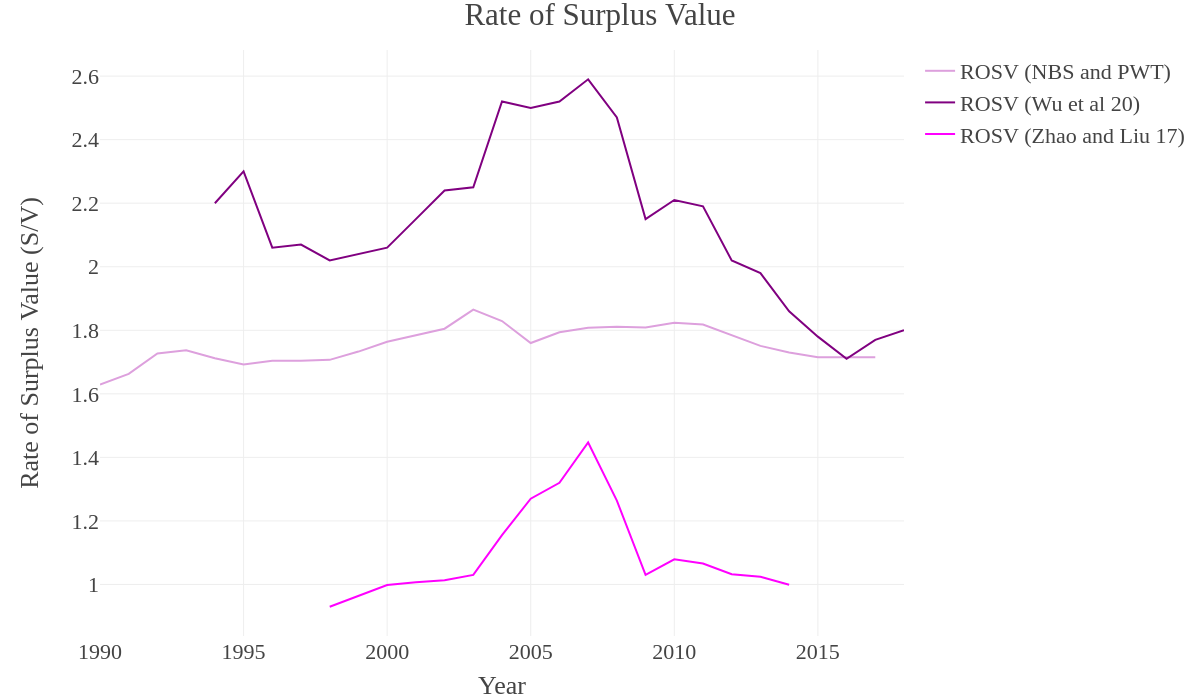

Quindi scomporremo le misure del ROP in approssimazioni per la composizione organica del capitale (OCC, calcolata come C / V), che assume il peso relativo dei costi non umani nel processo di produzione (impianti, attrezzature, materie prime) e il saggio del plusvalore (ROSV, calcolato come S / V). Poiché stiamo usando gli elementi disponibili, non stiamo calcolando questi termini come Marx li intende in modo letterale. Invece, stiamo solo esaminando le intensità relative di alcune delle nostre variabili, con l’OCC come coefficiente del capitale in rapporto al salario e il ROSV come rapporto tra produzione o profitto su salario. Questa scomposizione ci consente di tracciare quali relazioni sottostanno alle tendenze generali nel POR. L’OCC viene generalmente utilizzato per calcolare le tendenze nella meccanizzazione della produzione, poiché aumenterà man mano che i lavoratori vengono sostituiti dalle macchine. Marx prevede un aumento tendenziale dell’OCC nel tempo con il capitalismo. Il ROSV, chiamato anche Saggio di sfruttamento, viene utilizzato per calcolare le tendenze nella gravità dello sfruttamento del lavoro, ovvero quanto valore viene estratto dai lavoratori rispetto a quanto viene restituito sotto forma di retribuzione. Qui, non ci mostrerà davvero un plusvalore, ma ci darà l’impressione di quanto profitto o rendimento viene prodotto per ogni dollaro speso per i lavoratori. Per ognuna di queste stime, i valori assoluti non saranno importanti quanto le modifiche nel tempo, poiché stiamo cercando di vedere gli elementi sottostanti alle modifiche nel ROP.

Inizieremo con un’introduzione delle nostre altre fonti che misurano la redditività, che verrà utilizzata per il confronto, quindi passeremo alle nostre misure del POR e finiremo con le nostre misure di OCC e ROSV:

The Extended Penn ROP

La prima è la misura ROP già calcolata nelle Extended Penn World Tables (EPWT), derivata da una versione precedente della PWT. Questa è una misura preconfezionata calcolata dai creatori dell’ EPWT, Marquetti e Foley, e va solo dal 1995-2007.

Maito

La seconda è la misura del ROP calcolata da Esteban Maito, che è la misura più comune del saggio di profitto cinese a cui fa riferimento anche Michael Roberts. In un articolo del 2014, Maito utilizza le sue misure del ROP per vari paesi del mondo per sostenere che la Cina è stata al centro della redditività globale negli ultimi decenni. Ma la misura del ROP di Maito per la Cina è semplicemente un aggregato delle altre due misure che usiamo successivamente per il confronto (Bai et al 2006 e Qu et al 2013). Detto questo, i suoi dati sono inclusi qui per il confronto ed elencati come calcolo suo per due motivi:

a) la sua è la citazione più comune, a parte Li, per il calcolo del ROP cinese

b) gonfia le misure da cui prende le sue due fonti di circa sei punti percentuali, probabilmente nella conversione dal Tasso di rendimento a Saggio di profitto.

Bai et al 2006

La fonte principale dalla quale Maito trae per gli anni 1978-2005 è un articolo di Bai Chong-en, Hsieh Chang-Tai e Qian Yingyi del 2006, che calcola il “tasso di rendimento del capitale” (ROR). Questo è un calcolo leggermente diverso rispetto al ROP, ma rende la stessa idea di base. Gli autori essenzialmente calcolano il rapporto tra produzione ed il capitale e quindi lo moltiplicano per la quota di capitale sulla produzione totale (modificano quindi la cifra risultante per acquisire variazioni del prezzo nel tempo, deprezzamento, ecc.). Con l’equazione di base: Quota del Capitale * ( Valore produzione / Capitale).

Il valore mancante è il costo del lavoro, che non appare nel denominatore ma è indirettamente contabilizzato come la parte inversa della quota di capitale. In generale, questa misura del tasso di rendimento seguirà lo stesso modello del ROP, ma produrrà una cifra inferiore – questo è probabilmente il motivo per cui Maito gonfia i numeri nel tentativo di saltare da ROR a ROP.

Qu et al 2013

La seconda fonte dalla quale Maito attinge per riempire i restanti anni dal 2006-2011 è un’estensione del lavoro di Bai et al di Qu Honbgin, Julia Wang e Sun Junwei, pubblicata in un rapporto di ricerca dell’HSBC. Questi autori usano esattamente lo stesso metodo di calcolo del ROR del documento precedente e lo estendono al 2011. Maito prende queste cifre e applica la stessa inflazione che ha fatto alle cifre di Bai et al. Per il nostro confronto, distinguiamo tra le due stime, ma possono essere lette anche formando un’unica singola serie in un grafico finale.

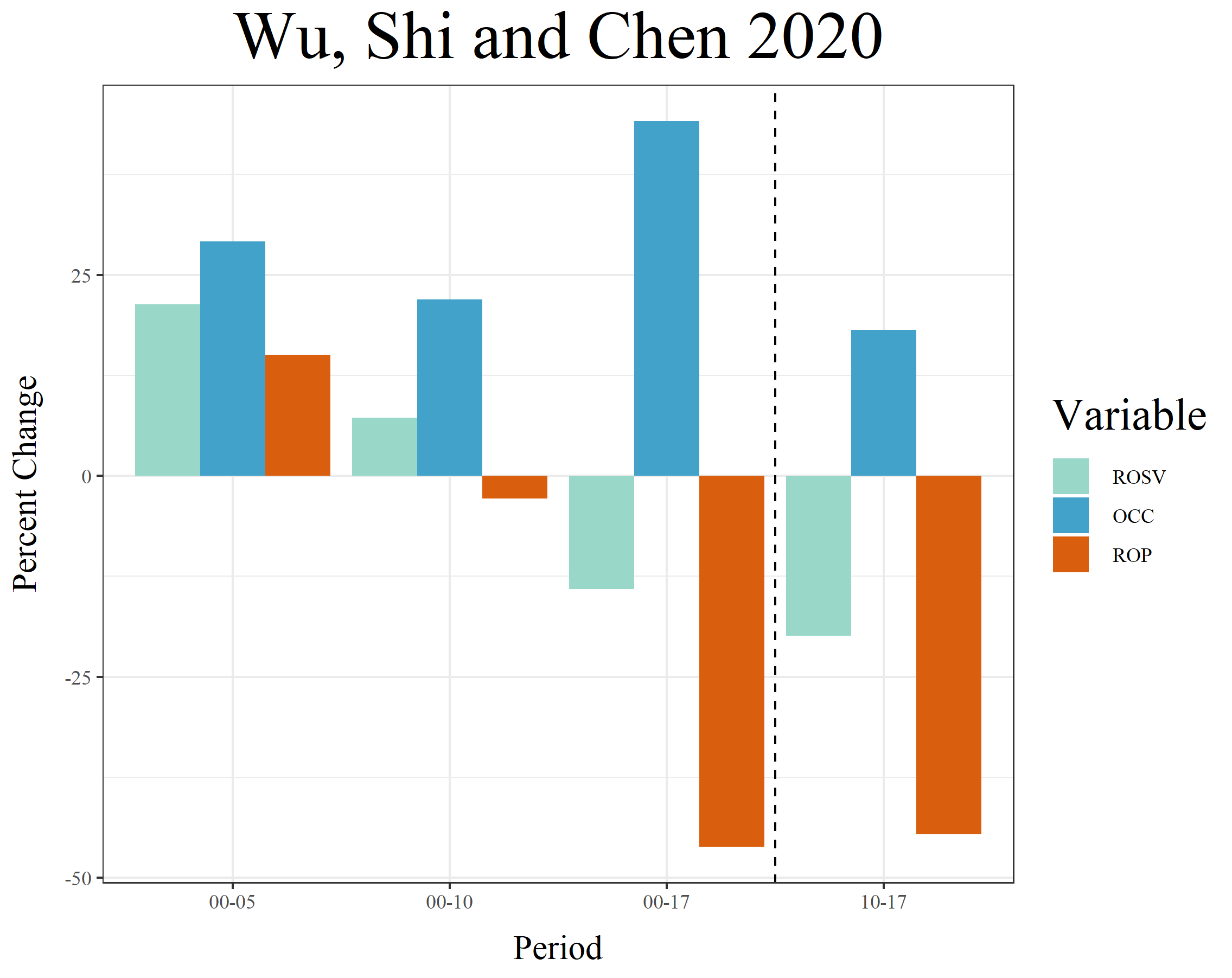

Wu et al 2020

La misura più recente disponibile del saggio di profitto cinese proviene da un documento (attualmente disponibile solo in cinese) pubblicato nel 2020 da Wu Xiaohua, Shi Ying e Chen Zhicao. Gli autori offrono un tentativo di calcolare il ROP in senso marxista (almeno come interpretato da autori come Roberts, Carchedi e Maito), piuttosto che il ROR. La loro misurazione si estende dal 1994-2018 e, insieme al ROP, comprendono misure di OCC e ROSV. Tuttavia, l'”appendice” che spiega in dettaglio i loro metodi manca dalla versione online del loro documento, quindi la fonte originale esatta di ciascuna delle loro misure è attualmente oscura. Detto questo, citano il documento del 2008 di Shan Haojie sopra menzionato per quanto riguarda il capitale sociale. È quindi probabile che utilizzino la metodologia di Shan per estendere la stima del capitale sociale, utilizzandola come sostituto del Constant Capital (C) nella formula ROP. Spiegano quindi in una nota a piè di pagina (alla Figura 1, che mostra le loro misurazioni) che i loro dati provengono dall’NBS, quindi è probabile che utilizzino i dati ufficiali del PIL o qualche misura aggregata a valore aggiunto (cioè forse una che esclude determinati settori) per il Surplus di Valore (S), e probabilmente usano i dati sull’occupazione NBS e sulla media dei salari (che sono calcolati per settore) per il capitale variabile (V). La loro colonna sul salario, tuttavia, tende a trovarsi a circa 10 punti percentuali al di sotto della quota salariale che utilizziamo, basata sia sulla PWT che sui due documenti citati. È possibile, tuttavia, che questo sia dovuto al fatto che loro utilizzano la quota salariale di un singolo settore, come l’industria, che (come spiegato sopra) tende ad essere inferiore alla quota salariale nazionale complessiva.

Zhao e Liu 2017

Un’ulteriore stima del saggio di profitto cinese, sebbene leggermente meno recente, può essere trovata in un altro documento in lingua cinese pubblicato nel 2017, da Zhao Lei e Liu Hebei. Zhao e Lei usano un metodo a inventario permanente diverso (in aggiunta ai loro studi) per ottenere il capitale sociale e offrono le proprie misure OCC e ROSV, insieme a ROP. Oltre alla misura ROP primaria (S / C + V), calcolano tre ulteriori misure del ROP, sulla base dei metodi utilizzati da Gérard Duménil e Dominique Lévy, che aggiungono capitale fisso e inventari uno alla volta al denominatore e includono una variante che sottrae particolari tipi di tasse. Useremo solo la loro misura del ROP primaria, che è paragonabile alle nostre stesse misure. Queste ulteriori tre semplicemente sgonfiano il valore del ROP, sebbene tutte tendano a seguire la medesima tendenza.

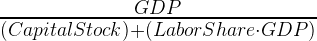

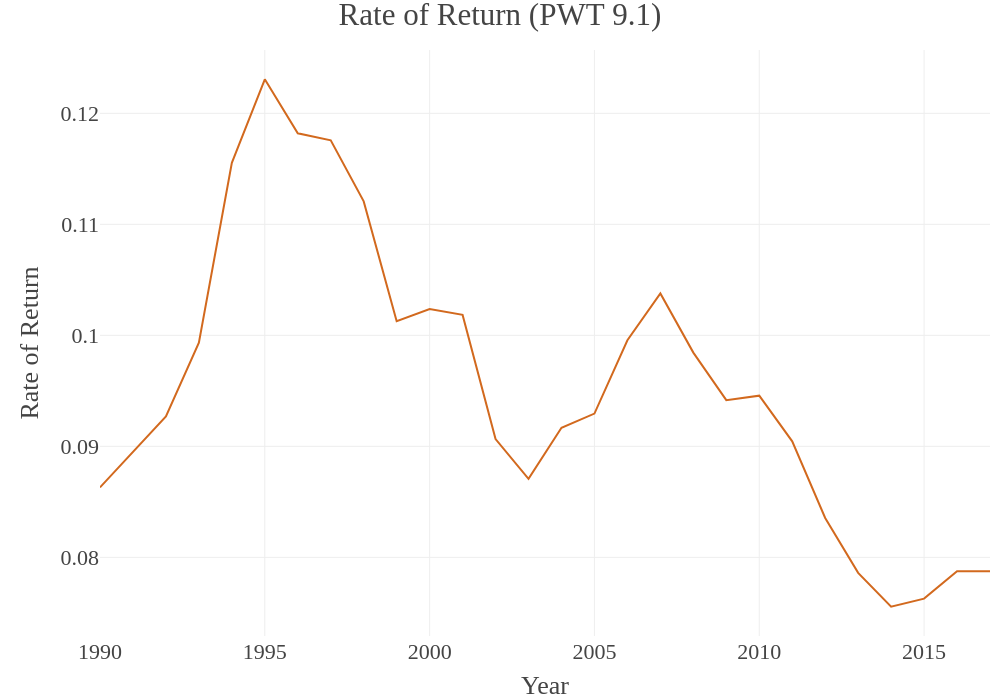

PWT 9.1, Tasso di rendimento

La PWT 9.1 include anche una propria misurazione del tasso di rendimento, simile a quella utilizzata da Qu et al (2013) e Bai et al (2006) sopra. Confronteremo questo ROR con le nostre misurazioni del ROP alla fine, dal suo grafico. Tuttavia, non verrà utilizzato nel calcolo del saggio medio di profitto tra tutte le misure, dal momento che abbasserebbe tale misura in modo arbitrario, poiché è mediamente piuttosto bassa.

Calcoli ROP originali

Queste precedenti misurazioni di ROP e ROR verranno confrontate con le nostre sette misurazioni. La prima è una misura nazionale ricavata dalle cifre del PIL PWT 9.1 e del capitale sociale e otteniamo lo stesso risultato se sostituiamo il PIL NBS in RMB (dal momento che ciò essenzialmente annulla la conversione del PENN in USD). Le successive quattro sono misure specifiche del settore industriale che utilizzano utili netti, valore aggiunto e varie combinazioni di misure patrimoniali, e le ultime due sono varianti più limitate che utilizzano il PIL NBS e misure di capitale alternativo come calcolate da Shan (08) e Wang et al (17):

1) PENN9

Innanzitutto, calcoliamo il ROP nazionale utilizzando le variabili dalla PWT 9.1. Questo utilizza le cifre PWT rgdpna e rnna rispettivamente per il PIL e per il capitale sociale, poiché sono le più vicine alle misure di contabilità nazionale assoluta (convertita in USD ma non fortemente distorte dalle modifiche del PPP utilizzate altrove nelle tabelle).

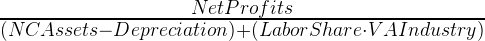

L’equazione di PENN9 è la seguente:

2) Profitti netti / capitale fisso

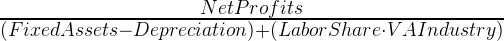

Questo è il primo di una serie di misure di ROP che utilizzano i profitti netti delle “imprese al di sopra delle dimensioni designate”. Nella seconda metà del denominatore, tutte le nostre misure utilizzano la quota di lavoro moltiplicata per il valore aggiunto dell’industria, piuttosto che per gli utili netti, poiché la quota salariale è già stata sottratta dalla cifra dei profitti netti. Le differenze tra le misure 2-4 quali indicatori vengono utilizzati per C (vedi sopra) nell’equazione ROP. Qui si utilizzano i profitti netti e il valore totale del capitale fisso:

|

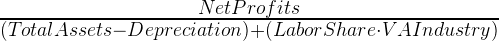

3) Profitti netti / Attività non circolanti

Il secondo nella serie dei profitti netti utilizza la stessa equazione di cui sopra, ma questa volta calcolando il valore degli asset non circolanti anziché solo del capitale fisso:

|

4) Profitti netti / Valore totale degli asset

Nel terzo della stessa serie, usiamo di nuovo la stessa equazione, ma questa volta usando valore delle attività totali:

|

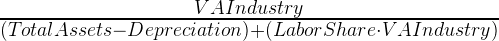

5) Valore aggiunto

Inoltre, calcoliamo una variante del ROP utilizzando il valore aggiunto totale dell’industria. Si tratta di una misura specifica del comparto, come quella utilizzata per i profili netti, ma concettualmente è più simile alle misure che utilizzano il PIL, poiché il suo numeratore è una cifra a valore aggiunto, il che significa che registra una misura più ampia della produzione. Questo ROP può essere calcolato in modo fattibile utilizzando una qualsiasi delle misure di capitale utilizzate sopra, dando lo stesso spread al valore finale. Ma poiché lo spread è già evidente, sceglieremo solo la misura del capitale sulle attività totali, poiché corrisponde ad una definizione piuttosto ampia della produzione utilizzata nelle misure a valore aggiunto e abbassa il valore finale dell’intervallo ai fini di un corretto confronto con gli altri, includendo anche i dati per gli anni ’90. Se dovessimo utilizzare le attività fisse o non circolanti, ci aspetteremmo uno spread identico alla stima più elevata utilizzando le attività fisse producendo una linea del saggio di profitto appena inferiore al doppio di quella prodotta utilizzando le attività totali. Questa è l’equazione che verrà utilizzata:

|

6) Stock NBS PIL e Shan 08

Questa è la prima di due misure che utilizzano calcoli sul capitale sociale alternativi prodotti da studiosi cinesi. Questa misura arriva solo al 2006. Come accennato in precedenza, queste misure di capitale sono inspiegabilmente basse rispetto al PIL. Ciò significa che queste misure del ROP risulteranno molto più alte delle altre e saranno quindi visualizzate separatamente. Si noti inoltre che hanno già applicato l’ammortamento, quindi qui non viene aggiunto alcun peso di ammortamento all’equazione:

|

7) NBS GDP e Wang et al 17

Questa è la seconda delle due misure che utilizzano calcoli del capitale sociale alternativo. Questa stima è più recente e si estende fino al 2016. Utilizza lo stesso metodo di base per calcolare il capitale sociale utilizzato nello Shan 08, come dimostra il fatto che le due cifre del ROP risultanti alla fine sono molto vicine. Come il modello precedente, la stima del capitale sociale è già ammortizzata ed è inspiegabilmente bassa, producendo un ROP gonfiato. L’equazione è la stessa, cambiando solo il valore del capitale sociale.

Calcoli OCC e ROSV

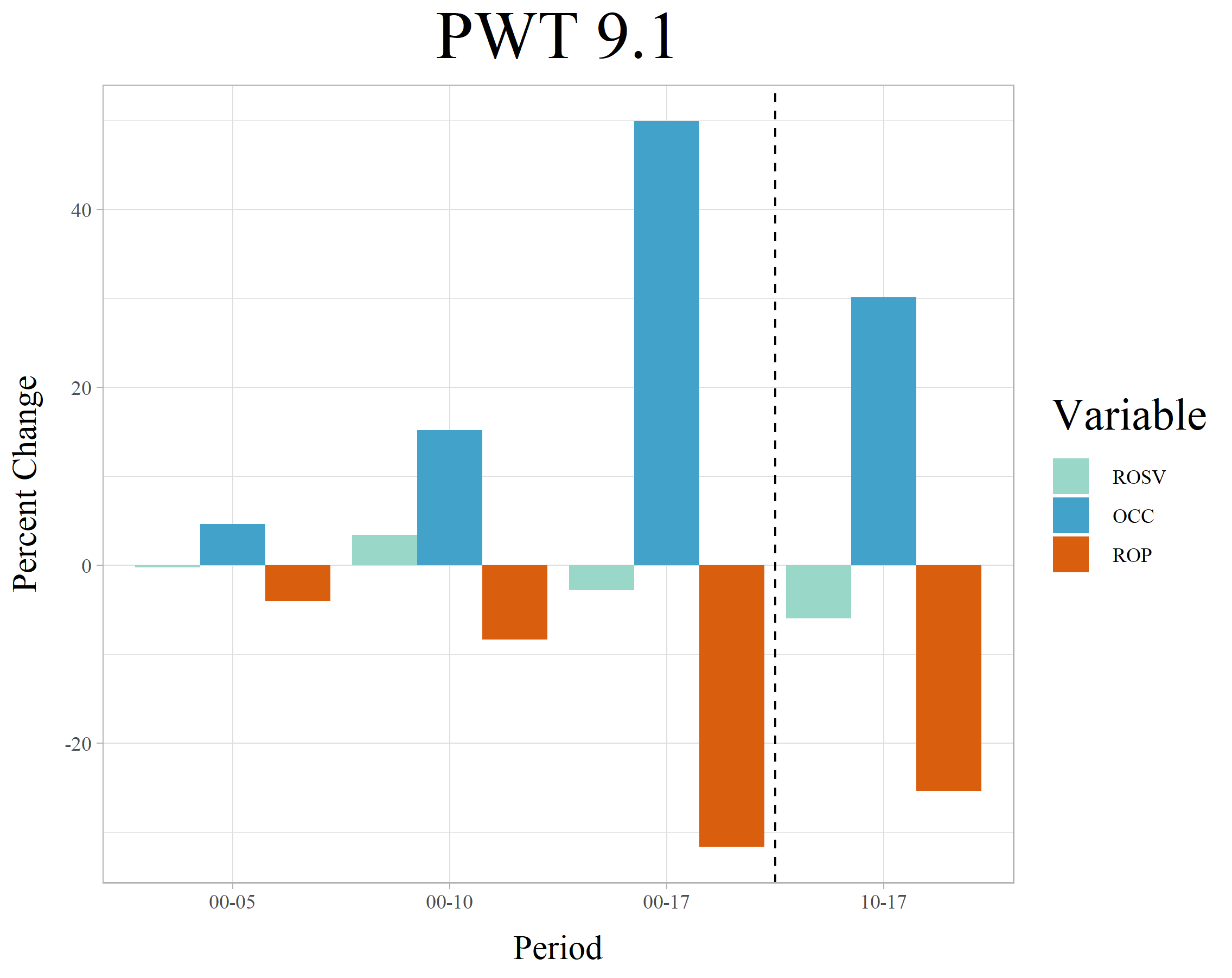

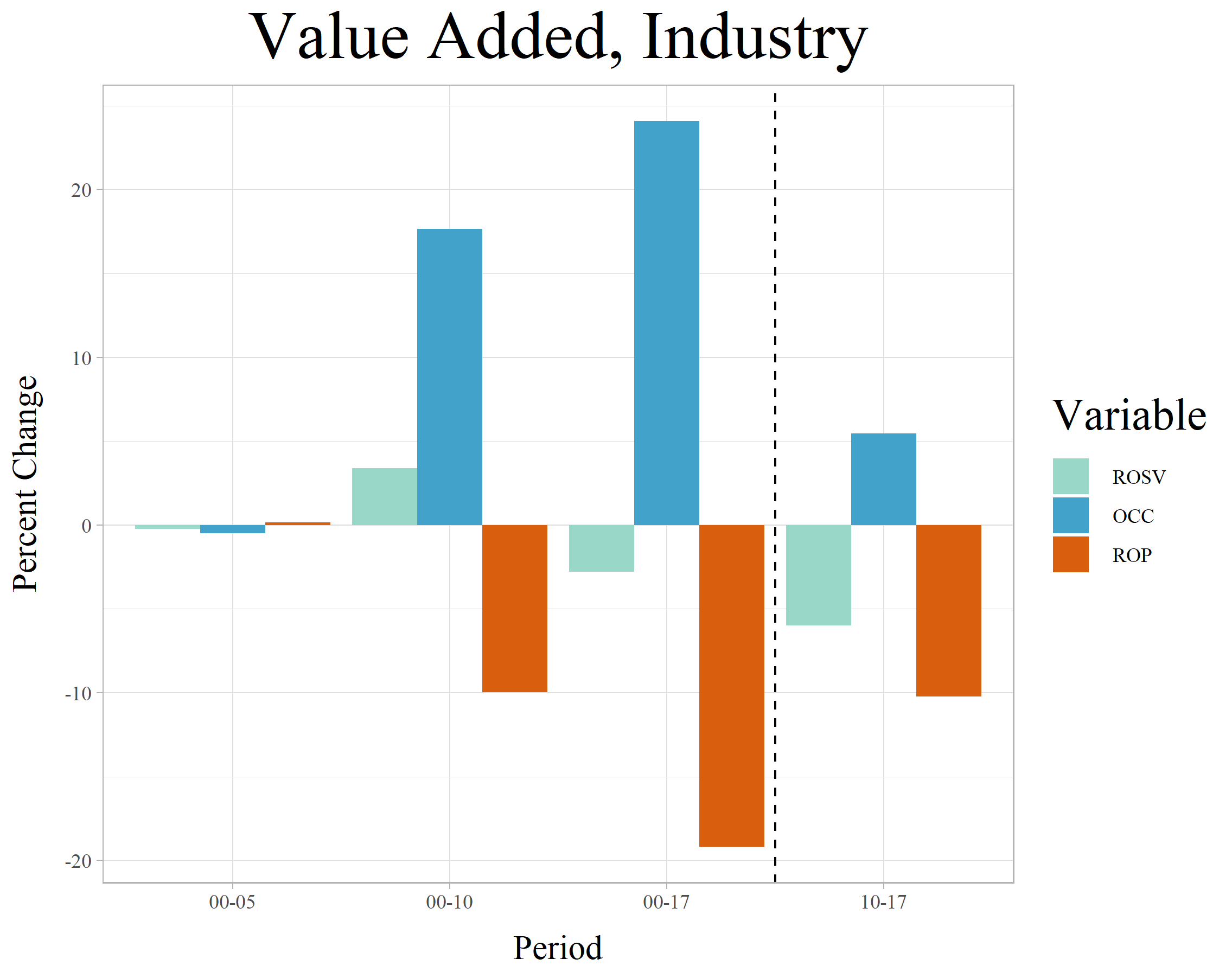

Vogliamo anche scomporre ciascuna di queste stime del ROP in OCC e ROSV e quindi misurare i cambiamenti in queste variabili lungo diversi periodi di tempo al fine di determinare quale potrebbe spiegare le principali tendenze che vediamo nel ROP. Produrremo due misure di OCC, ma poiché utilizziamo una singola quota salariale dal lavoro, applicata a ciascuna variabile della produzione o del profitto, tutti i valori ROSV risulteranno uguali, quindi ne forniremo solo una. Queste saranno confrontate con le misure ROSV e OCC trovate da Wu et al (2020) e Zhao e Liu (2017). Ognuno di questi confronti saranno rese per quattro periodi di tempo. Poiché siamo principalmente interessati alle tendenze dopo la distruzione della cintura industriale dell’era socialista, che ha segnato il completamento della transizione cinese al capitalismo, le nostre cifre di sintesi inizieranno nel 2000 e finiranno nel 2017, l’ultimo anno per il quale sono disponibili tutti i dati. Sebbene alcune delle nostre misure del ROP, così come il ROP di Wu et al (2020) si estendano oltre il 2017, prendiamo il 2017 come anno finale in questo riassunto semplicemente in modo che tutti i cambiamenti nel tempo possano essere confrontati in modo affine. I primi tre riepiloghi delle trasformazioni nel tempo osservano semplicemente le tendenze su incrementi di cinque (2000-2005), dieci (2000-2010) e diciassette anni (2000-2017) e l’ultima stima si concentrerà sul periodo di sette anni successivo la crisi economica globale (2010-2017). Visivamente, separeremo le prime tre misure del tempo crescente dalla misura finale con una linea tratteggiata verticale.

Le nostre misure OCC originali sono le seguenti:

1)PENN9:

2)Valore aggiunto industriale:

|

3)Wu et. al. Misura premade 2020 per il confronto

E, utilizzando una qualsiasi delle nostre misure di produzione / profitto, possiamo calcolare ROSV come:

|

Visualizzazione dei risultati

Con tutti questi calcoli completati, possiamo adesso visualizzare i risultati.

Innanzitutto, diamo un’occhiata al movimento complessivo delle nostre principali variabili nel corso del tempo.

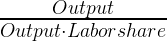

Ecco le variabili prese dalla PWT:

|

Qui possiamo vedere che, soprattutto dai primi anni 2000 in poi, il valore totale del capitale sociale sale alle stelle rispetto a tutti gli altri valori. Il valore dell’ammortamento non è stato aggiunto a questo grafico, ma una simile tendenza, sebbene più contenuta, prevarrebbe anche se fosse stata applicato. La scorrevolezza della curva sembra implicare che i dati sul capitale sociale siano stati correlati piuttosto che raccolti direttamente, e il processo sembra essere più meccanico di quello che verrebbe prodotto dal metodo dell’inventario permanente.

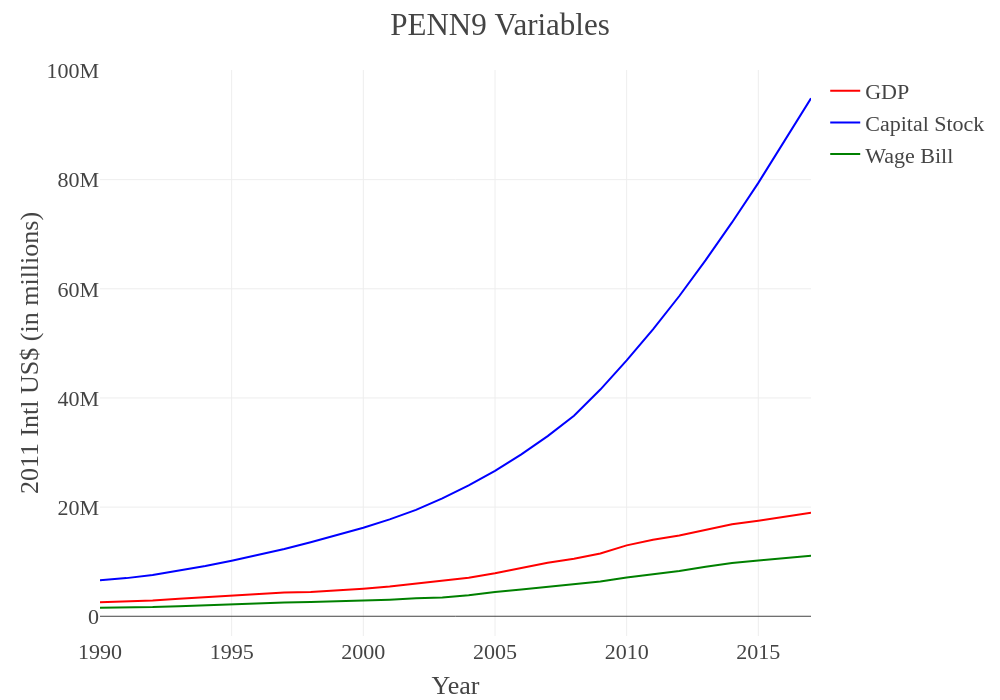

Ora possiamo guardare lo stesso fenomeno per le variabili tratte dalla NBS, con le stime del capitale calcolato dagli studiosi cinesi aggiunte a margine:

|

Vediamo ancora una volta che i vari fattori del capitale (Totale degli Assets, Assets non circolanti e fissi) si trovano sostanzialmente al di sopra delle altre variabili, con il valore di tutti gli assets in particolare in aumento sproporzionatamente dopo il 2010. L’eccezione sono le due stime del capitale sociale prodotte da Shan e Wang et al., che non solo si trovano al di sotto di tutte le varie misurazioni delle attività industriali, ma anche (nel caso delle serie più lunghe) andando al di sotto del valore aggiunto dell’industria stessa. Ciò è estremamente insolito e indica che queste serie perpetue di inventario di capitale possono essere molto imperfette. Per mettere nella corretta prospettiva il problema possiamo dire che queste presunte stime del valore totale del capitale sociale su tutta l’economia si trovano ben al di sotto del valore totale del capitale fisso del solo settore industriale, come riportato dalla NBS.

Vale anche la pena notare che negli ultimi anni qui presentati il valore aggiunto dell’industria va verso l’alto, mentre i profitti netti delle imprese industriali diminuiscono leggermente. Questa è una notevole differenza in sé e per sé e alla fine produrrà tendenze divergenti della redditività di fine anno tra le tre misurazioni del ROP con i Profitti Netti e con il Valore aggiunto del ROP di settore. La differenza potrebbe essere causata da una serie di cose.

Il valore aggiunto generalmente registra la produzione lorda (includendo non solo le vendite ma anche la crescita delle scorte vendibili e le tasse che vengono pagate) meno le uscite intermedie utilizzate nel processo di produzione (ovvero materie prime, semilavorati, costi energetici).

Il valore aggiunto conta i compensi corrisposti ai dipendenti come componente della produzione, accanto alle tasse (spesso intese come “ritorno netto al governo”) e al surplus operativo lordo (“ritorno di capitale”). I profitti, al contrario, sono semplicemente la misura finale del ritorno di capitale, una volta sottratti tutti i costi (inclusi i salari, le tasse, l’affitto di terreni o attrezzature, il rimborso del debito, ecc.).

Quindi una divergenza tra i due valori potrebbe indicare una crescita della quota salariale complessiva rispetto alle altre componenti del valore aggiunto (tasse e surplus operativo), oppure potrebbe segnalare una crescita delle tasse. Allo stesso tempo, tuttavia, questa divergenza potrebbe indicare un’attività speculativa che gonfia la più larga definizione della “produzione” contando gli affitti, ad esempio, su portafogli sovradimensionati o portafogli immobiliari costruiti dall’impresa “industriale”. Questa è diventata una pratica abbastanza comune nel mezzo del boom infrastrutturale dopo la crisi del ’08, quindi ci aspetteremmo che alcuni di questi rendimenti vengano conteggiati nelle nostre misure della produzione.

Ciò detto, potrebbe anche essere vero il contrario: è possibile che i profitti netti siano depressi da costi non ancora sottratti dal valore aggiunto, man mano che i debiti diventano esigibili. Tutte queste opzioni sono puramente speculative al momento, e non possiamo giungere a una solida conclusione.

Quindi, esamineremo alcune tendenze generali nella formazione del capitale, nel settore immobiliare e nella composizione complessiva del valore aggiunto del PIL al fine di definire un contesto.

Ma prima, sarà utile osservare in dettaglio i profitti netti, dal momento che quella variabile da sola ci offre un senso delle tendenze della redditività, anche senza alcun nesso sulla dimensione dei profitti sui costi:

|

È importante ricordare che nessuna di queste cifre è stata relativizzata, quindi tutte registrano una crescita totale dell’economia. Ciò significa che i profitti netti qui non vengono condivisi tra lo stesso numero di aziende, ma invece si osserva una crescita totale delle aziende (non visualizzate) e una crescita totale dei profitti che la accompagna. E però la crescita dei profitti industriali in tutta l’economia aumenta costantemente nel corso degli anni 2000, per poi saltare bruscamente dopo lo stimolo nel 2009-2010, prima di raggiungere un nuovo plateau e una crescita più lenta dopo il 2010 e un recente forte calo dal 2017-2019.

Ora, contestualizziamo il valore aggiunto osservando le tendenze generali nella composizione del PIL cinese. Innanzitutto, possiamo scomporre il PIL nel valore aggiunto dei settori primario, secondario e terziario, rispettivamente, dal 1990 al 2019:

|

La tendenza più rilevante in questo caso è il continuo restringimento della porzione di PIL composta dal settore primario (che comprende l’agricoltura, la silvicoltura, l’estrazione mineraria e altre industrie estrattive). Ma vale la pena notare che questa riduzione della quota non è accompagnata dalla crescita della quota composta dal settore secondario (che è principalmente manifatturiero e delle costruzioni). Ma la crescita simmetrica si registra nel settore terziario (servizi, immobiliare, finanza, ecc.). Questo ha visto crescere la sua quota non solo a spese del settore primario, ma negli ultimi anni anche chiaramente a spese del secondario. Diventa ancora più evidente se allo stesso grafico aggiungiamo una suddivisione sub-settoriale più dettagliata:

|

Così diventa ancora più evidente la riduzione della quota dell’industria nel PIL totale insieme alla riduzione della quota dell’agricoltura. È interessante notare, tuttavia, che la quota delle costruzioni subisce solo un aumento più modesto e appena visibile durante gli anni post-crisi. Ci si aspetterebbe che lo stimolo orientato all’infrastruttura avrebbe aumentato questa quota in modo più sostanziale. Invece, sembra che la finanza e il settore immobiliare abbiano entrambi aumentato le rispettive quote in questo periodo ma modestamente. La crescita più grande, invece, è di gran lunga nella categoria “altro”. All’inizio, questa categoria appare un po ‘misteriosa, dal momento che è una grande parte della produzione dentro la parte finale delle serie. Il nome sembra suggerire che potrebbe contare varie forme di produzione illecita o oscura, come quella derivata dalle vendite di terreni, dai servizi bancari del mercato grigio, o manipolazioni del mercato azionario. Ma in realtà la categoria è più banale. Sicuramente comprende alcune forme di speculazione altrimenti non rendicontate, ma la maggior parte della classificazione è probabilmente riferita solo ai servizi non conteggiati precedentemente. Il più grande di questi, basato sulle serie sull’occupazione registrate dalla NBS e sulla struttura normale delle economie a reddito medio-alto in rapida crescita, sarebbe quasi certamente quello della sanità e dell’istruzione. Inoltre, un’enorme porzione dei servizi di e-commerce in forte espansione della Cina verrebbe qui raccolta, insieme alla produzione di altri settori tecnologici e ai profitti raccolti dai gruppi dei media. Molti di questi settori sono certamente speculativi e / o improduttivi, ma in una forma che è in gran parte coerente con ciò che osserveremmo in qualsiasi altro paese.

In quale altro modo potremmo essere in grado di definire alcune delle modifiche nelle nostre variabili di base? Quanto sopra indicato ci dà un senso della distribuzione complessiva del valore della produzione e lo misureremo in tre diversi aspetti nella stima della redditività: attraverso il PIL complessivo, attraverso il valore aggiunto dell’industria e attraverso i profitti netti dell’industria. Oltre l’anatomia generale della produzione, anche se sarà utile esaminare le tendenze degli investimenti in capitale fisso e formazione di capitale sociale e confrontarle con le tendenze del settore immobiliare in particolare. Ciò non solo fornirà un ulteriore inquadramento di queste tendenze della produzione, ma consentirà anche di arricchire il contesto e le tendenze nella costante formazione di capitale sociale in Cina, che può differire dalla semplice suddivisione settoriale della produzione che vediamo sopra.

Nel complesso, la Cina tende ad avere un rapporto investimenti / PIL molto più ampio rispetto a quello osservato in altri paesi, anche al culmine dei rispettivi boom di sviluppo. Ma ci sono differenti modi per misurarlo.

La NBS offre una variabile, “Investimenti totali in capitale fisso”, che tende a rappresentare una quota particolarmente elevata del PIL complessivo. Questo perché la misura include non solo investimenti in nuovi beni a lungo termine come impianti e attrezzature, ma anche l’acquisto di forniture o impianti usati, nonché fusioni e acquisizioni (che sono state sostanzialmente in gran parte degli anni 2010), l’acquisto di materie prime e altri articoli di inventario e investimenti immobiliari.

Al contrario, una seconda variabile più limitata si definisce “formazione lorda di capitale fisso”. Questa cifra è quella più comunemente usata per il confronto internazionale, ed è tradotta in dollari dalla Banca mondiale. Esclude gli acquisti di terreni, le fusioni e le acquisizioni e l’acquisto di attrezzature o strutture usate, ma include ancora l’acquisto di nuovi articoli di inventario (materie prime, merci non finite e altri beni intermedi immagazzinati).

Confrontiamo entrambi fianco a fianco come una quota del PIL:

|

La divergenza tra le due è evidente, così come l’enorme entità degli investimenti in capitale fisso rispetto al PIL (in crescita del 60% negli ultimi dieci anni e con un picco superiore all’ 80%). È anche degno di nota il modo in cui le due misure procedevano una volta abbastanza vicine, per poi divergere nei primi anni 2000 all’inizio del boom degli investimenti esteri e della trasformazione delle esportazioni. Entrambe, tuttavia, mostrano tendenze simili, anche se la tendenza nella misura più grande è più estrema: crescita più o meno consistente negli anni ’90 e 2000, seguita da un secondo picco (in investimenti in capitale fisso) o da un plateau (in formazione di capitale fisso) nei primi anni del 2010, che è poi stato limitato da un calo. Nel caso degli investimenti in capitale fisso, questo calo è drammatico e segna tutti gli anni dal 2016-2017 in poi. Nel caso della formazione lorda di capitale fisso, il calo è più modesto, e inizia già nel 2014-2015. Molto prima della recente crisi del corona virus, quindi, era evidente che gli investimenti in impianti produttivi stavano già rallentando in modo sostanziale.

Ma poiché le stime relative alle capitale fisso spesso includono immobili e costruzioni residenziali, vorremmo vedere quanta parte di questa crescita è stata semplicemente causata dalla speculazione immobiliare. Ci sono alcune variabili da esaminare al riguardo.

Innanzitutto, possiamo esaminare specificamente gli investimenti in edifici residenziali e calcolarli come una quota del PIL (che è paragonabile alla stime del totale degli investimenti in capitale fisso utilizzata sopra), che mostrerà se gli investimenti immobiliari per uso non industriale hanno eroso più o meno valore della produzione totale e se ciò segue una traiettoria simile a quella degli investimenti in capitale fisso complessivi.