Silicon Valley Bank o della crisi della valorizzazione

Quanto sta accadendo in questi giorni sui mercati finanziari non si spiega unicamente con l’aumento dei tassi da parte della FED, né con le mosse sbagliate dei dirigenti della banca californiana. Ciò a cui stiamo assistendo è l’evento spia di una più generale crisi che ha origini lontane: ha visto un suo primo manifestarsi con una violenza esplosiva nel 2007-2008 per essere poi congelata e rimane tutt’ora senza alcuna soluzione.

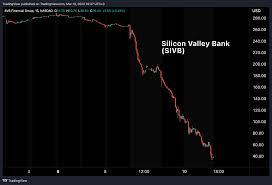

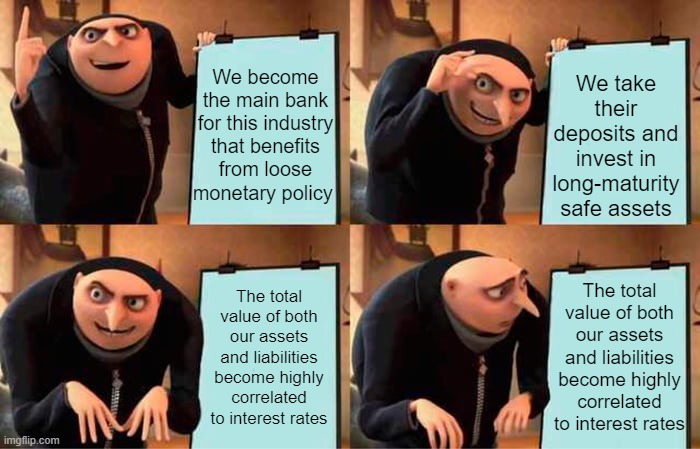

La vicenda della Silicon Valley Bank è per certi versi esemplificativa di questo processo. La banca nasce nel 1983 a San Jose, in California, a pochi anni dal Volcker Shock che ha rappresentato il giro di boa del capitalismo statunitense ed una delle premesse fondamentali della globalizzazione a guida USA. La Silicon Valley in quegli anni era già il cuore pulsante della cosidetta “Terza Rivoluzione Industriale”, quella che avrebbe visto progressivamente un’espansione senza precedenti dell’informatizzazione. Si consideri che il 1984 è l’anno del lancio commerciale del primo Macintosh (detto più comunemente Mac) da parte di Apple, mentre l’anno dopo Microsoft lancerà Windows. Dunque è l’epoca in cui l’informatica assume un interesse commerciale di massa, non soltanto ristretto all’ambito militare o ad altre funzioni specifiche. La Silicon Valley Bank viene fondata in questo contesto da due ex manager della Bank of America che intravedono nel settore delle start-up informatiche un ambito di possibile profitto che le banche tradizionali allora facevano fatica a comprendere. Infatti il modello di business delle start-up era peculiare, spesso privo di entrate per lungo tempo. La SVB dunque approntò prestiti ad hoc per il settore appoggiandosi a due strategie fondamentali: da un lato raccoglieva i depositi dalle imprese finanziate mediante capitale di rischio (inizialmente, i fondatori di startup che chiedevano prestiti alla banca dovevano impegnare circa la metà delle loro azioni come garanzia, ma il tasso in seguito scese a circa il sette percento). Dall’altro fungendo come connessione per i clienti con società di venture capital. Questo modello bancario ebbe un enorme successo, la SVB raggiunse i 21 trimestri di redditività consecutivi e passò da una perdita di 39mila dollari nel 1985 ad un profitto di 12,3 milioni nel 1991. Intanto la banca iniziò a diversificare lanciandosi in un altro settore in espansione in quel momento: quello dei prestiti immobiliari ad alto rischio. Ma un crollo del mercato immobiliare californiano che preannunciava quanto sarebbe successo a livello più generale due decenni dopo portò la banca a ridimensionare il proprio interesse nel settore, dopo aver subito 2,2 milioni di perdite.

Ma le scosse telluriche che stavano preparando la crisi del 2007-2008 non si fermavano qui, ben presto sarebbe arrivata l’esplosione della bolla delle dot-com: l’enorme quantità di capitale riversato nel mercato finanziario dell’hi-tech faticava a trovare realizzazione e la SVB dopo aver assistito una crescita vertiginosa delle sue azioni si trovò con il loro valore dimezzato all’esplosione della bolla.

Nel 2008 la banca fu tra quelle che beneficiarono degli investimenti del governo per superare la tempesta finanziaria, ben 235 milioni di dollari nell’ambito del TARP Troubled Asset Relief Program. Nonostante i ripetuti incidenti di percorso la SVB sembrava continuare ad essere una gallina dalle uova d’oro tanto da avere sedi in tredici stati degli USA, circa una dozzina in giurisdizioni internazionali (tra cui una banca separata con sede a Shanghai, SPD Silicon Valley Bank, per prestare alle startup tecnologiche locali) ed era diventata prima del fallimento il riferimento bancario di quasi la metà delle stratup sostenute da venture capital. Era considerata un’istituzione all’avanguardia anche per il suo ruolo tra le startup di cryptovalute e nella green economy. Appena pochi giorni prima la rivista Forbes specializzata in economia aveva inserito la SVB tra le migliori banche statunitensi e JP Morgan ne consigliava l’acquisto dei titoli.

Come si può comprendere da questa breve biografia il fallimento di SVB è tutt’altro che un fulmine a ciel sereno, ma è strettamente collegato alla parabola del capitalismo globalizzato a guida USA.

Dopo il 2008…

Dopo la crisi del 2007-2008 si sono sprecate analisi, commenti e illazioni alla ricerca delle responsabilità prossime e profonde di quell’evento che ad oggi continua a sembrare uno spartiacque epocale. Al tempo si parlava di “fine del neoliberismo”, di una necessaria e profonda revisione delle regole del mercato e di un’altra serie di fandonie di questo tipo.

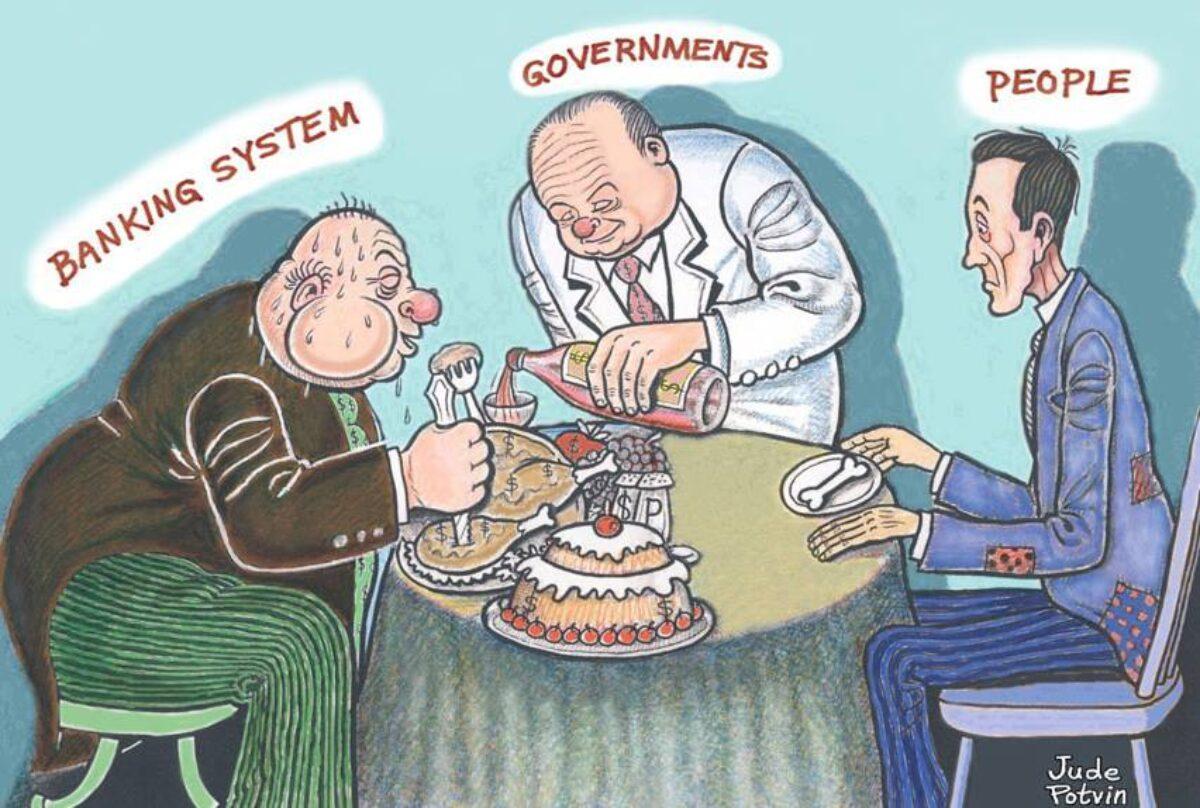

In effetti ciò a cui abbiamo assistito negli anni seguenti alla crisi è stato uno strano tipo di “neoliberismo” in gran parte sostenuto dall’intervento pubblico e cioè dall’enorme immissione di denaro nel sistema da parte delle banche centrali. Il famoso bazooka di Draghi, per tornare in ambito europeo. Ciò non ha in alcun modo affrontato le cause, prossime o profonde, della crisi del 2008, ma ha semplicemente mantenuto in vita artificialmente i mercati.

Ciò era evidente già prima della scoppio della pandemia e della guerra in Ucraina, infatti tutti i dati macroeconomici dimostravano che siamo ancora immersi in quel crollo tanto che le economie su scala globale non sono tornate ad i livelli pre-crisi. La pandemia ha ulteriormente intensificato l’immissione di liquidità ed ha contribuito a fare emergere un fenomeno che si era già innescato da qualche anno, quello dell’inflazione. Dunque ciò che è evidente è che la crisi del 2008 non è stata “risolta”, ma è stata congelata attraverso un’enorme intervento pubblico che ha permesso almeno un altro decennio di sopravvivenza al capitalismo nelle sue forme attuali. Ma appena la FED e la BCE hanno iniziato ad alzare i tassi per rispondere all’inflazione senza controllo ecco che iniziano a cadere come birilli istituti che magari possono non avere un ruolo sistemico dal punto di vista della tenuta complessiva dei mercati, ma hanno un’importanza centrale nel segmento fondamentale del capitalismo globale per come è oggi.

Un’inflazione ben strana

Paul Mattik in un articolo che abbiamo tradotto nell’agosto dell’anno scorso sosteneva che “Riducendo il suo programma di acquisto di obbligazioni e diminuendo il flusso di denaro aumentando i tassi di interesse, la Fed permetterà alle tendenze recessive di rivelarsi.” L’aumento dei tassi d’interesse che la FED ha messo in campo era la risposta diretta all’inflazione esplosa l’anno scorso. Un’inflazione un po’ particolare.

Quella degli anni ‘70 è stata generalmente attribuita alla combinazione di più fattori: le spese della guerra in Vietnam, il progetto di welfare state di Lyndon Jhonson sospinto dal ciclo di lotte operaie e sindacali e i processi di liberazione anticoloniali. Il Volcker Shock (un aumento repentino dei tassi d’interesse fino al 21,5%. Oggi stiamo parlando solo del 4,5%) era la risposta capitalista a questi conflitti con l’intenzione di interrompere la famigerata “spirale prezzi/salari”. Attualmente mentre si può affermare che la decolonizzazione (con altre forme) sia ancora un tema all’ordine del giorno, per quanto riguarda i salari in occidente la parabola è quella di una stagnazione senza fine (dove non una contrazione). Dunque se non è la crescita dei salari a provocare l’inflazione, cos’è che la determina?

Si tratta evidentemente di uno, o di entrambi gli altri due fattori necessari al processo produttivo, cioè le materie prime e gli investimenti.

Per quanto riguarda le materie prime è evidente che questo è uno dei temi di fondo che ha provocato la guerra in Ucraina e sta portando all’approfondimento dello scontro tra gli USA e la Cina. La pretesa USA di una “liberalizzazione” alle proprie condizioni dell’accesso al petrolio, al gas, alle terre rare ed ad altre fondamentali materie prime ha un ruolo tutt’altro che secondario nella genesi delle tensioni a cui assistiamo. Ciò si intreccia in qualche forma alla continuazione dei processi decoloniali in altre forme e ai vari problemi, contigenti e strutturali, con cui si misura una circolazione delle merci per il globo sempre più frenetica che tra pandemia e colli di bottiglia ha vissuto momenti di “affaticamento” significativi. Ma non bisogna rischiare di confondere la coda con la testa. Infatti se l’aumento dei costi delle materie prime ha ovviamente influito sull’aumento generale dei prezzi, non si può dire che sia stato questo il fattore determinante. Molte aziende hanno fatto affari d’oro grazie all’aumento dell’inflazione senza avere una contropartita di aumenti di salari da garantire, tanto che una parte di questa strana inflazione è sicuramente speculativa.

Qui veniamo al terzo fattore, gli investimenti. La previsione di Mattik era che l’aumento dei tassi non avrebbe inciso significativamente sull’inflazione, ma avrebbe avuto invece l’effetto di liberare la recessione che aleggiava da tempo: “Queste tendenze hanno preceduto la pandemia, con tassi di debito storicamente elevati, pubblici e privati, che hanno incontrato tassi di investimento storicamente bassi. La bassa crescita, una volta sottratta la parte dell’economia finanziata dal governo, è un segno di bassa redditività: le aziende cercano rendimenti non solo perché i loro CEO possano acquistare yacht, ma per investire quei rendimenti in modo che le aziende possano continuare a crescere e competere. Se non stanno investendo, è perché le prospettive di profitto sono deboli.” Dunque il capitale continua a vagare in cerca di realizzazione nei circuiti finanziari, non trovando “attrattiva” l’economia “reale”.

Come dice Raffaele Sciortino nel suo libro “I dieci anni che sconvolsero il mondo”: “La generazione di capitale fittizio, altra faccia del capitale monetario che anticipa l’investimento produttivo, è inestricabilmente intrecciata all’espansione del capitale, anche se, presto o tardi, deve scontrarsi con la capacità/possibilità di trovare una base reale adeguata. […] la scaturigine reale del capitale fittizio sta, in ultima istanza, non nella follia della finanza ma proprio nella produzione immediata, cioè nel normale meccanismo della valorizzazione attraverso lo sfruttamento che, a causa della dinamica intrinsecamente capitalistica degli incrementi di produttività via innovazione tecno-scientifica, tende in continuazione a svalutare il capitale fisso mentre ne incrementa il rapporto rispetto al lavoro vivo.”

Un capitalismo in preda alle convulsioni

Eccoci al punto: perché le prospettive di profitto sono deboli?

Proprio per via dell’inceppamento di quel “normale meccanismo della valorizzazione”. Dal lato dell’innovazione tecno-scientifica i grandi investimenti in tecnologie degli scorsi decenni hanno creato enormi bolle speculative in ambito finanziario, ma raramente sono precipitate nell’economia reale al di la’ dei recinti della Silicon Valley o di alcune metropoli europee. Per esempio l’intelligenza artificiale ed il quantum computing hanno attirato miliardi di capitali, ma faticano a generare profitto, un discorso simile vale per le crypto-valute, i metaversi ed anche su un piano differente per quanto afferisce alla green economy. Il problema però è più articolato di così, qualche anno fa scrivevamo:

“Non esiste più dunque un fuori dal rapporto di capitale e l’operaizzazione della società, o meglio della parte che vende la propria forza lavoro in cambio di un salario per sopravvivere, è pervasiva. Il rapporto di capitale globalizzato avendo colonizzato ogni anfratto possibile si trasforma da estensivo in intensivo e lo farà sempre di più. Ri-estraendo ricchezze da territori già saccheggiati ma anche aumentando la quantità di lavoro vivo trasformato in automazione. Ma la crisi del capitale in tendenza è anche crisi di caduta del saggio di profitto: i sempre più frequenti salti tecnologici atti a incorporare nuovo lavoro rendono obsoleti strumenti e saperi codificati in fretta mentre i salari e dunque il potere d’acquisto della forza lavoro si riducono. […] Finora il capitale ha risposto attraverso i meccanismi di credito/debito a questo problema, ma con le bolle del 2008 si è dimostrato che è insostenibile al sistema questo strumento.”

In termini più profondi il problema è che il processo di mercificazione in ogni suo ambito (vivente e non vivente), non riesce più a soddifare la voracità di una ricerca di realizzazione sempre più frenetica che dunque tende a spostarsi sui mercati fittizi. Questo processo genera una serie di conseguenze a cascata in una spirale che va a scavare nei livelli più profondi dell’organizzazione sociale capitalistica come la “valorizzazione” delle capacità umane. Le schiere di giovani altamente formati che fanno lavori di merda è solo l’esempio più ovvio di questo fenomeno, ma lo stesso vale per il facchino all’interno di un magazzino della logistica che non si vede riconosciuta alcuna prospettiva di ascesa sociale all’interno del proprio ambito lavorativo o per il ricercatore che si trova a doversi specializzare in settori che gli interessano poco perché sono gli unici dove il capitale investe. In questo senso è evidente che esiste un problema se gli investimenti a più alta intensità di capitale molto spesso stanno nell’ambito dello sviluppo di nuovi social per farsi foto al cesso o di razzi per sparare ricchi miliardari al confine con l’atmosfera. Senza considerare che è sempre più evidente come il meccanismo della mercificazione ad ogni costo sia in contraddizione con la possibilità di sopravvivenza della specie e dunque anche molti quadri della tecnoscienza capitalistica iniziano a porsi domande sull’effettiva compatibilità del sistema.

Noterelle di fondo

E’ evidente che questa serie di contraddizioni sono peculiari dello sviluppo del capitalismo globale ad egemonia USA, ma informano allo stesso modo tutte le economie connesse in forma maggiore o minore alla globalizzazione. Ma è allo stesso tempo vero che le società con una popolazione più giovane e mediamente con dei meccanismi di valorizzazione delle capacità umane ancora non completamente ingolfati, con una base manufatturiera significativa rappresentano non più e non solo un mercato dove andare ad acquistare manodopera a basso costo altamente specializzata o meno, ma una minaccia alla tenuta nel tempo dell’egemonia occidentale. Questi sono alcuni dei motivi che spingono i think thank statunitensi a ragionare di “deglobalizzazione”, di una nuova “internalizzazione” dei processi produttivi. Questo avviene mentre mediante le guerre e l’azione delle banche centrali si prova a bruciare l’enorme quantità di capitale senza realizzazione che ingolfa il sistema (secondo gli ultimi dati l’aumento dei tassi di BCE e FED avrebbe distrutto valore per 400 miliardi), ma ciò continua ad oggi a sembrare insufficiente dato che la concentrazione continua a crescere senza tregua e i vari piani governativi per far ripartire “l’economia reale” sortiscono effetti minimi, innescando per lo più nuovi filoni speculativi. Dunque la complessità e la confusione crescono senza soluzione di continuità.

In questo quadro va inserita anche la vicenda di Credit Suisse, che apparentemente non centra nulla con la Silicon Valley Bank (non ci sono evidenti connessioni finanziarie tra le due banche), ma che sta in qualche modo diventando il vero agnello sacrificale di questa tornata di tempesta sui mercati. Come interpretare questa contemporaneità tra i due eventi? E’ vero che in generale che il timore che una banca vada in crisi influisce a catena su tutte le altre perché il settore è molto interconnesso, anche a livello internazionale, e il panico tra gli investitori può portare a proiettare le debolezze di un singolo istituto verso tutto il settore e che Credit Suisse era da tempo sotto pressione in borsa, dopo aver pubblicato a inizio febbraio i risultati relativi al 2022, che mostravano la perdita finanziaria più grave dal 2008, e in generale dopo anni di crisi e scandali finanziari. Ma l’ipotesi che ci pare più sensata è che non si sia trattato semplicemente di una coincidenza, ma di un tentativo, quasi automatico, di scaricare la tempesta partita con la SVB sull’economia europea.

Ora è difficile fare previsioni sullo svolgimento degli eventi, ma come dice Naked Capitalism il sistema bancario statunitense in questo passaggio è stato di fatto “nazionalizzato” o meglio ha “nazionalizzato la sua assicurazione dei depositi bancari al 100% del rischio, il tutto senza nuovi costi per le banche.” Cioè attraverso la scelta di garantire i depositi bancari delle banche in sofferenza si è aperto un precedente: “Se la Fed e il Tesoro riusciranno a calmare i nervi scossi dei depositanti, avranno creato un meccanismo che risparmierà alle banche i danni indotti dalla Fed, per meglio schiacciare i lavoratori ordinari.” Dunque magicamente il rialzo dei tassi d’interesse potrebbe essere sterilizzato per le banche esposte al rischio fallimento e a pagare sarebbero solo e sempre i soliti. In questo caso nella frenesia di far pagare l’inflazione agli strati bassi della popolazione le banche centrali hanno pestato, scusate il francesismo, il merdone, scoprendo il velo sulla debolezza del sistema finanziario che sostiene la bolla di un segmento centrale come quello delle Big Tech, ma le deroghe al libero mercato che il capitalismo continua a concedere a se stesso non saranno risolutive delle contraddizioni di fondo, che continuano a scavare, come la buona vecchia talpa.

Ti è piaciuto questo articolo? Infoaut è un network indipendente che si basa sul lavoro volontario e militante di molte persone. Puoi darci una mano diffondendo i nostri articoli, approfondimenti e reportage ad un pubblico il più vasto possibile e supportarci iscrivendoti al nostro canale telegram, o seguendo le nostre pagine social di facebook, instagram e youtube.